不動産の相続税評価では、土地の評価が大きなカギを握っています。

土地の評価方法は決まっているのですが、その結果は百人百様と言われています。

この記事では、相続税の土地評価において重要な「財産評価基本通達」の骨子、さらに、相続税評価を正確に行うためのステップや、評価者ごとに評価額が異なる理由についてわかりやすくお伝えします。

\土地の相続税評価にお悩みのあなたへ/

土地評価チェックポイント60選

土地評価実務の要点をまとめたチェックポイント、土地評価実務にすぐに活用できるチェックリストが

セットになったe-book「土地評価チェックポイント60選」を無料でダウンロードできます。

チェックポイント60

土地評価の実務で押さえておきたいチェックポイントを厳選

チェックリスト5

- 土地評価業務進歩チェックリスト

- 取得資料チェックリスト

- 役所調査チェックリスト

- 現地調査チェックリスト

- 土地評価諸元表

財産評価基本通達で土地の相続税評価を行います

財産評価基本通達とは、国税庁が定めている相続税や贈与税の財産を評価するためのマニュアルです。

相続税評価額は時価で行う

財産の評価は、相続税法第22条において「当該財産の取得の時における時価による」とされています。

(評価の原則)

相続税法 第二十二条

第二十二条 この章で特別の定めのあるものを除くほか、相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。

国税庁では、相続税法第22条の時価の解釈および評価の画一性・迅速性・簡便性のため、財産評価基本通達を制定し、「この通達の定めによって評価した価格が時価である」としています。

(評価の原則)

(2) 時価の意義

財産評価基本通達 総則第1項

財産の価額は、時価によるものとし、時価とは、課税時期(相続、遺贈若しくは贈与により財産を取得した日若しくは相続税法の規定により相続、遺贈若しくは贈与により取得したものとみなされた財産のその取得の日又は地価税法第2条《定義》第4号に規定する課税時期をいう。以下同じ。)において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。

時価の考え方

相続税評価額は時価で行うことは分かりましたが、時価の考え方として、以下の4つがあります。

- 財産評価基本通達

- 不動産鑑定評価

- 簿価(法人所有3年以内の不動産の株価)

- 国税庁長官の指示 (総則6項)

財産評価基本通達における時価

財産評価基本通達における時価の考え方は、上記でも説明している通り、時価の意義で定められております。

(2) 時価の意義

財産評価基本通達 総則第1項

財産の価額は、時価によるものとし、時価とは、課税時期(相続、遺贈若しくは贈与により財産を取得した日若しくは相続税法の規定により相続、遺贈若しくは贈与により取得したものとみなされた財産のその取得の日又は地価税法第2条《定義》第4号に規定する課税時期をいう。以下同じ。)において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。

不動産鑑定評価における時価

不動産鑑定評価とは、土地や建物の適正な価格を判断することを言い、「不動産鑑定士」と呼ばれる国家資格を所持者だけが行える業務となります。

鑑定方法については、「不動産の鑑定評価に関する法律」に定められております。

簿価(法人所有3年以内の不動産の評価)

個人が所有している不動産に関しては、取得時期に関係なく財産評価基本通達における相続税評価を行いますが、法人が所有している場合は注意が必要です。

課税時期前の3年以内に取得した土地の価額は、課税時期における通常の取引価額相当額で評価することと定められております。

逆に考えると、法人で取得した不動産の評価額は3年を超えると相続税評価額での評価となり簿価と比べると相当に低くなる可能性があり、株価圧縮の効果が大きくなります。

(純資産価額)

185 取引相場のない株式の評価の原則の「1株当たりの純資産価額(相続税評価額によって計算した金額)」は、課税時期における各資産をこの通達に定めるところにより評価した価額(この場合、評価会社が課税時期前3年以内に取得又は新築した土地及び土地の上に存する権利(以下「土地等」という。)並びに家屋及びその附属設備又は構築物(以下「家屋等」という。)の価額は、課税時期における通常の取引価額に相当する金額によって評価するものとし、当該土地等又は当該家屋等に係る帳簿価額が課税時期における通常の取引価額に相当すると認められる場合には、当該帳簿価額に相当する金額によって評価することができるものとする。以下同じ。)の合計額から課税時期における各負債の金額の合計額及び186-2((評価差額に対する法人税額等に相当する金額))により計算した評価差額に対する法人税額等に相当する金額を控除した金額を課税時期における発行済株式数で除して計算した金額とする。

財産評価基本通達 185

国税庁長官の指示 (総則6項)

総則6項とは財産評価基本通達第1章総則6項の略称で、条文は以下の通りです。

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

財産評価基本通達 総則第6項

つまり「著しく不適当」と判断される場合は、通常と異なる評価方法によって相続税評価額が決まるという内容です。

総則6項は行き過ぎた相続税対策を許さないために設けられた規定と言われます。

このような事例もありますので、相続税を下げるためだけに、一時的に不動産を購入するような相続対策はお勧めできません。

詳しくは下記のタワマン節税のあり方に関するコラムをご覧ください。

土地の相続税評価するため手順

- 必要な書類を揃える

- 路線価方式か倍率方式なのか計算式を確認

- 評価減対象の土地であるか確認

- 賃貸されている土地がないか確認

①相続税評価をするために必要な書類を揃える

土地の相続税評価額を算出するために必要は書類は以下の通りです。

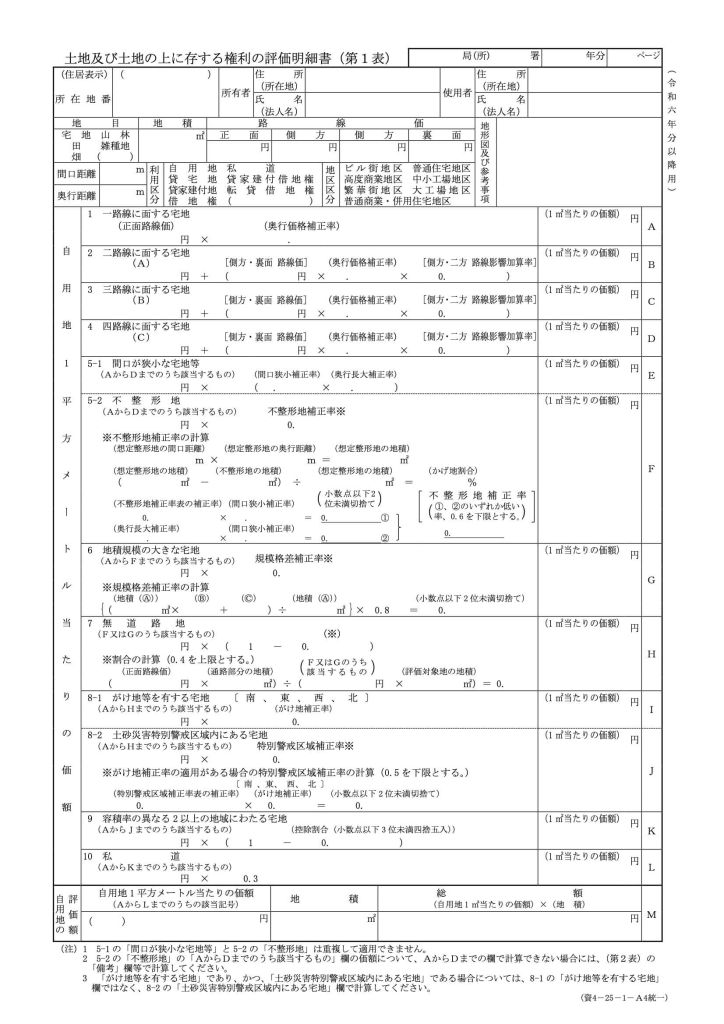

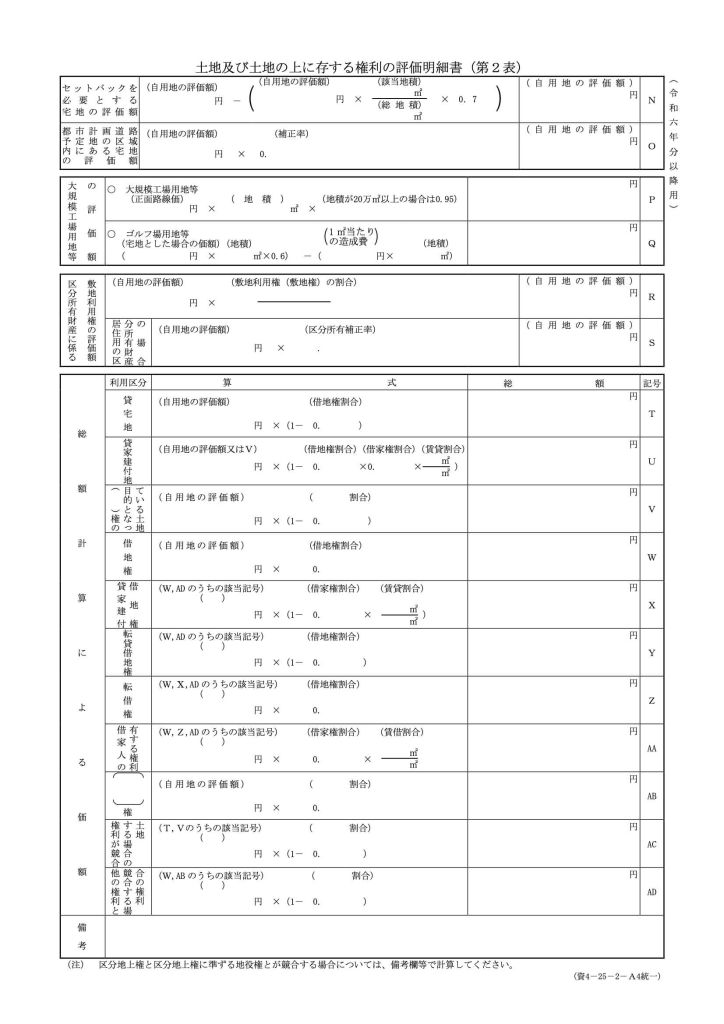

| 土地及び土地の上に存する権利の評価明細書 | 国税庁が準備した専用フォーマット |

|---|---|

| 固定資産税 納税通知書 | 固定資産税評価額 |

| 登記簿謄本 | 所有権や地目、面積など |

| 路線価図 | 路線価方式でのみ必要 |

| 倍率表 | 倍率方式でのみ必要 |

財産評価基本通達による評価では、なるべく差が生まれないようにフォーマットに数値を入力すれば、流れ作業で答えが得られる仕組みを作っています。

②路線価方式か倍率方式なのか計算式を確認

財産評価基本通達による土地の評価は、「路線価方式」と「倍率方式」の2つがあります。

路線価方式の評価方法

【路線価方式とは?】

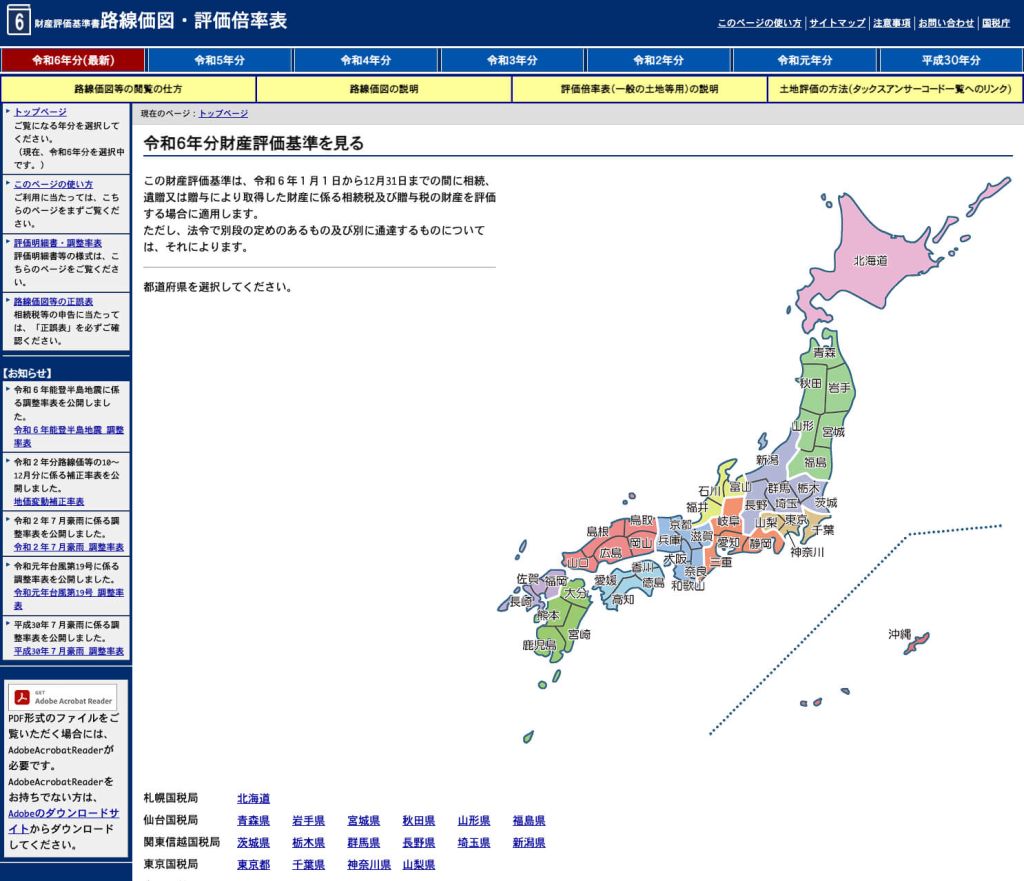

国税庁は日本全国の市街地の道路に毎年1月1日における1㎡当たりの価格を決定しています。

その価格が記載されている地図が路線価図と呼ばれており、必要な書類の1つでもあります。

路線価方式とは、この路線価図に基づき相続税評価額を算出する方式です。

評価方法=1㎡あたりの路線価 ✕ 土地の面積

倍率方式の評価方法

【倍率方式とは?】

固定資産税評価額に評価倍率を乗じて相続税評価額を算出する方法です。

路線価方式以外の土地が対象となります。

評価方法=固定資産税評価額✕倍率

倍率方式では、路線価方式にあった土地の形状等を考慮した画地調整はありません。

③評価減対象の土地であるか確認

土地の地形や立地によっては、条件を満たせば評価減の対象になる場合があります。

- 道路に面していない土地

- セットバック(私道負担)

- 傾斜地、不整形地

- 面積が1,000平方メートル

- 高圧電線が土地上部にある土地

- 周りの環境が悪い土地

- 祠や社がある土地

- 小規模宅地等の特例

評価減対象を1つずつ解説しているコラムも参考ください。

評価減対象の項目における減価率は以下の通りです。

| 減価項目 | 減価率 | |

|---|---|---|

| 画地形状 | 奥行価格補正 | ~▲20% |

| 不整形地補正 | ~▲40% | |

| 個別要因 | 地積規模の大きな宅地 | ▲20%~ |

| 無道路地 | ~▲40% | |

| がけ地 | ~▲40% | |

| 容積率の異なる2以上の地域にわたる宅地 | 減価率の計算 | |

| セットバック(私道) | ▲70% | |

| 都市計画道路予定地 | ~▲50% | |

| 利用価値が著しく低下している宅地 | ▲10% | |

| 区分地上権に準ずる地役権 | ▲30%・▲50% | |

| 土砂災害特別計画区域内にある宅地 | ~▲30% |

④賃貸されている土地がないか確認

賃貸されている土地がないか確認する必要があります。

該当する場合は土地の所有者が自由に使用できないため、評価額減の対象になります。

| 計算式 | |

|---|---|

| 借地権 | 自用地評価額×借地権割合 |

| 貸宅地 | 自用地評価額×(1-借地権の評価割合) |

| 貸家建付地 | 自用地評価額×(1-借地権割合×借家権割合×賃貸割合) |

※借家権割合:一律30%

※賃貸割合:建物の各独立部分の床面積の合計に対する賃貸部分の床面積の合計

自用地評価額とは、「路線価方式」または「倍率方式」で計算した後、評価減を行った土地の価格のことです

なぜ評価者によって評価額が異なるのか?

最初にご紹介した「土地及び土地の上に存する権利の評価明細書」があるにも関わらず、なぜ評価者によって相続税評価額が異なるのか?について迫っていきます。

筆者が実務経験を通して感じることは以下の項目です。

- そもそも合理的なやり方が何パターンか存在する ⇒評価者が選べる

- 誤差(精度)の定義がない

- 評価単位を間違う

- 適切に理解してやってない (評価減を見逃している)

- 適切にやろうとしてない(報酬が見合わない?)

- 地積の考え方がまちまち (登記? 実測?)

- 実際には長方形の土地があまりない

- 雑種地の評価が難しい

- 公図なぞってる (公図なぞってすらいない)

- 奥行距離の取り方が実は難しい

- 屈折路の想定整形地の取り方が実は面倒

- 角地加算の影響率補正をやっていない

- 造成費の数量計算

- 時価(実勢価格)の方が安い場合がある など

申告納税制度の理念とその仕組み

国税庁に申告納税制度の理念とその仕組みについて定められています。

申告納税制度は、納税者自らが税法を正しく理解し、その税法に従って正しい申告と納税をするという極めて民主的な制度である。

申告納税制度の下にあっては、その納税者のする申告により第一次的に納税義務が確定し、 納税者の申告がない場合又はその申告が正しくない場合には、税務署長がこれを是正する更正又は決定により第二次的に納税義務が確定することとしており、 この申告納税制度を担保するために、青色申告制度や各種の加算税制度及び租税罰則制度等が設けられ、 適切な税務調査の実施と的確な資料情報の収集及び提供によって、申告納税の適正さが確保されることを予定している。

国税庁 申告納税制度の理念とその仕組み

土地の評価は調査の有無、質、知識量によって、評価額が大きく異なります。

用いる資料によっても変わるし、資料の読み方によっても変わります。

そして何より、税理士には難解な不動産のかなり奥の深い知識も必要になってきます。

土地の相続税評価を難解にするもの

財産評価基本通達に沿って相続税評価を進めていきますが、分解していくと以下の要素や知識が必要になります。

財産評価基本通達 + 不動産関連法規 + 測量·登記 + 作図 + 時価

関連法規(法律・施行令・施行規則・条例)

関連する法規は以下の通りです。多岐分野に渡る知識が必要になることが伝わるかと思います。

- 相続税法

- 財産評価基本通達

- 都市計画法 ··· 都市計画区域区分、容積率、都市計画施設、開発許可

- 建築基準法 ··· 接道義務、道路後退

- 建築安全条例 ··· 路地状敷地

- 農地法 ··· 農振農用地

- 生産緑地法

- 土砂災害警戒区域等における土砂災害防止対策の推進に関する法律

- 不動産登記法

相続税の還付を見極めるには

払い過ぎた相続税は返金してもらえます 申告した相続税に誤りがあった場合は、相続税の還付を請求することができます。 相続税還付ができるかどうか見極めるポイントをいくつかご紹介します。 こちらの記事で詳しく解説しておりますので参考にしてみてください。

相続税還付とは?

既に行った申告について、税額等が過大であった場合に減額更正を求める場合の手続のことを「更正の請求」手続きと言います。

そして、一度納めた相続税の過払い分を更正の請求手続きにより返還してもらうことを「相続税還付」といいます。 更正請求を行うと税務署で審査が行われ、当初の申告内容が間違っていたと判断されれば、納め過ぎた税金を返してもらえます。

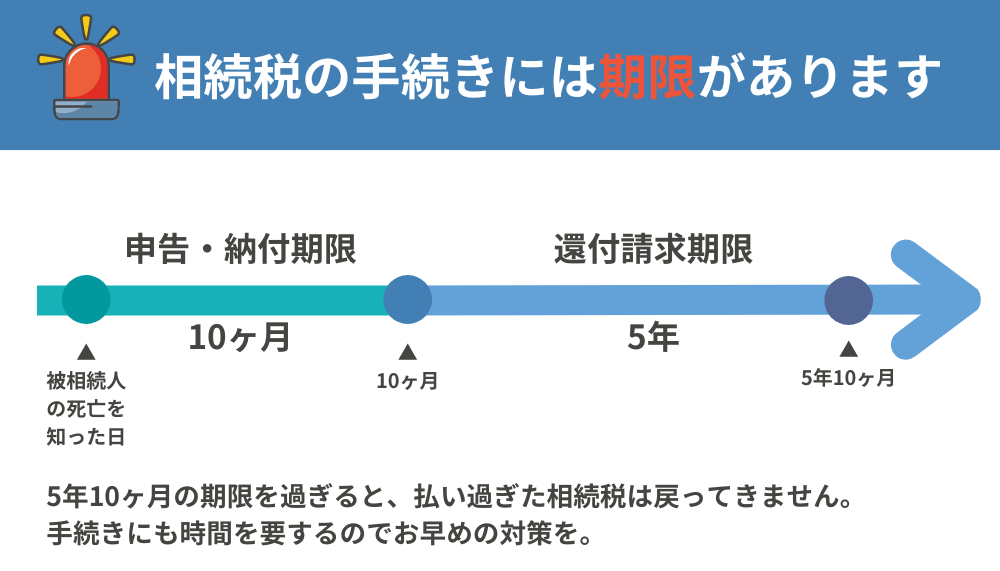

相続税還付の期限

法定申告期限から5年以内

法定申告期限は相続の開始を知った日の翌日から10ヵ月なので、相続税還付の提出期限は一般的には「被相続人の死亡日の翌日から5年10ヵ月」と言い換えることもできます。

相続税還付の可能性がある土地の例

相続税還付の可能性がある土地の例は以下の通りです。

- 500㎡以上の大きな土地

- 1筆の土地に複数の建物が建っている土地

- 商業地の土地

- 形の悪い土地・細長い土地

- 私道に面している土地

- 道路に面していない土地(再建築できない土地)

- 土地の面積が登記簿とあっていない

- 貸宅地(借地権の設定された土地)

- アパート・貸家の敷地

- 市街地の農地や山林

- 生産緑地

- 市街化調整区域内の資材置場

よくある質問

- 相続した土地の評価額はどうやって調べますか?

-

相続税の土地評価額は、主に「路線価方式」または「倍率方式」で計算します。路線価方式では、国税庁が公表する路線価に土地の面積を掛けて算出します。倍率方式では、固定資産税評価額に地域ごとの倍率を掛けて計算します。どちらの方式を使うかは、土地の所在地によって異なります。

- 相続税の土地評価額はどうやって計算するのですか?

-

相続した土地の評価額は、国税庁の「路線価図」や「財産評価基準書」を使って確認できます。対象の土地が属するエリアの路線価や倍率を調べ、評価方法に従って算出します。不明な点がある場合は、税理士など専門家に相談するのが確実です。

相続税に強い税理士は少ない

相続税土地評価は、百人百様です。

- 資料の見方が分からない。

- 調査のやり方が分からない。

- 想定成形地図って何???

こんな時には土地評価DIYを参照ください。

https://bf-consulting.net/

\土地の相続税評価にお悩みのあなたへ/

土地評価チェックポイント60選

土地評価実務の要点をまとめたチェックポイント、土地評価実務にすぐに活用できるチェックリストが

セットになったe-book「土地評価チェックポイント60選」を無料でダウンロードできます。

チェックポイント60

土地評価の実務で押さえておきたいチェックポイントを厳選

チェックリスト5

- 土地評価業務進歩チェックリスト

- 取得資料チェックリスト

- 役所調査チェックリスト

- 現地調査チェックリスト

- 土地評価諸元表