相続税の圧縮を考える際に、特に注目されるのが不動産です。

一物四価という概念を理解することが、時価と評価額の乖離をうまく活用するための第一歩となります。

不動産を使った相続税対策は、税の負担を軽減する可能性を秘めていますが、その一方で注意が必要な「罠」も少なくありません。

成功する相続税対策を行うためには、単に不動産を購入する以上に、綿密な計画と正しい知識が不可欠です。

本記事では、不動産を活用した相続税圧縮法の基本から落とし穴、そして最適な対策について詳しく解説します。

始める前に気をつけるべきポイントを一緒に学んで、将来に備えましょう。

時価と評価額の乖離の基礎知識

賃貸不動産は相続税評価を大幅に下げられる唯一の資産

”アパートを建築して相続税対策をしましょう”というセールストークを耳にしますが、どういうことでしょうか。

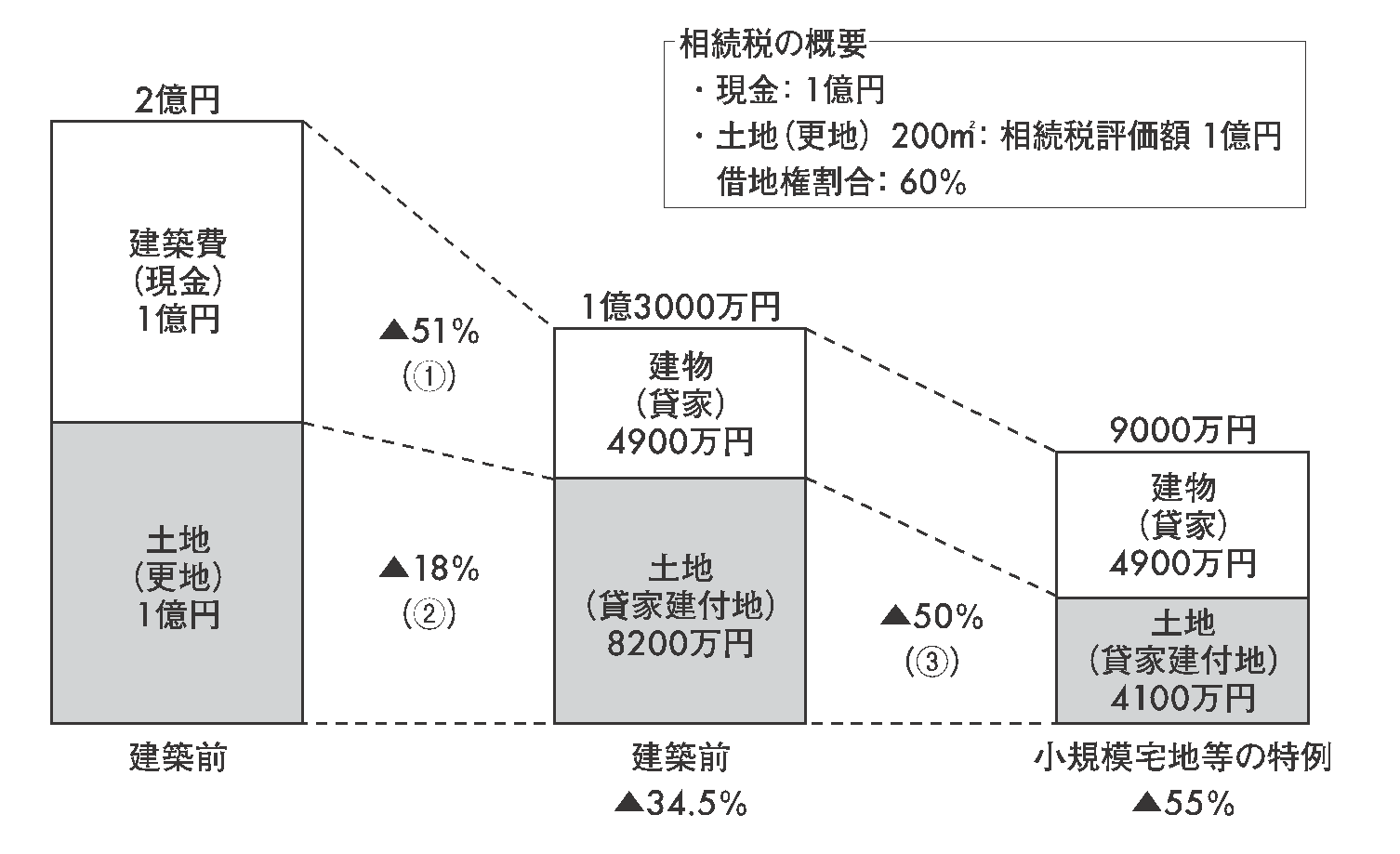

実は、これは財産評価基本通達に基づく土地と建物の評価手法にカラクリがあるのです。 たとえば、相続財産が現金1億円と土地(相続税評価額)1億円の場合、現状での課税遺産総額は2億円です。

そこで、現金1億円でアパートを建築すると、次の①から③の減額が適用となる場合があります。このとき課税遺産総額は最大で55%も下げることができます。

さらに、もし土地を現金で購入する場合には、相続税評価額1億円の土地の時価が1億2000万円だとすると(一物四価)、その圧縮効果は約6割となります。課税遺産総額は現金で持っていた場合の40%程度になる計算です。

①建物の相続税評価額は固定資産税評価額とされていることから、1億円かけて建築した建物が完成した瞬間に評価額は30%下がる計算になります。 さらにアパート(貸家)にすることで借家権割合30%の控除もできます。なんと、建物評価額は現金で持っていた時の約半分になります。

固定資産税評価 70% × 借家権割合控除 70% = 49% (▲51%)

②土地の評価額は、更地(自用地)評価額から貸家建付地評価額になります。

貸家建付地の評価額 = 自用地評価額 × (1-借地権割合×借家権割合×賃貸割合)

1-【借地権割合】0.6 × 【借家権割合】0.3 × 【賃貸割合】100% =82% (▲18%)

③小規模宅地等の特例(貸付事業用宅地等)が適用できる場合には、土地の評価額がさらに50%下げることができます。

一物四価

相続税は課税遺産総額に対して課されますが、その財産の評価は財産評価基本通達によって評価することとされています。

基本的には、相続開始時点での時価で評価することとされていますが、時価の定義が世間一般の認識と大きくズレるのが不動産です。

一般的に不動産の価格は、ひとつの物件に4つの価格がつけられるので、「一物四価」と呼ばれています。

| 公示価格 | 基準地価標準価格 | 固定資産税評価額 | 相続税路線価 | |

|---|---|---|---|---|

| 内容 | 一般の土地取引価格の指標 | 一般の土地取引価格の指標(公示価格の補完) | 固定資産税、不動産取得税、登録免許税などの税金の基礎となる価格 | 相続税や贈与税の計算の基礎となる価格 |

| 基準日 | 毎年1月1日 | 毎年7月1日 | 1月1日(3年に一度評価替え) | 毎年1日1日 |

| 公開時期 | 3月 | 9月 | 4月 | 7月 |

| 決定期間 | 国土交通省 | 都道府県 | 市町村 | 国税庁 |

| 評価の目安 | 100% | 100% | 70% | 80% |

不動産が相続税の圧縮になる考え方

借金が相続税評価を下げるわけではない

土地 【時価】1億2000万円 【評価】4100万円

建物 【時価】1億円 【評価】4900万円

総額 【時価】2億2000万円 【評価】9000万円

本事例の場合、時価と評価の乖離は1億3000万円となります。 資産の動きとしては、現金で購入する場合、評価2億2000万円の現金が評価9000万円の不動産に変わります。

仮に、現在の課税遺産総額(評価)1億3000万円の方が、フルローンでこの物件を買うと、現金(負債)▲2億2000万円+不動産9000万円で1億3000万円のマイナスとなり、課税遺産総額はトータルで0となり、相続税は0となります。

借金そのものが相続税対策ではなく、借金(現金)と不動産の評価額の乖離分が相続税の圧縮につながるということです。

総額 【時価】2億2000万円 【評価】9000万円 【圧縮分】1億3000万円 【圧縮率】59%

時価2億2000万円の評価額が9000万円として計上できる資産は不動産だけです。

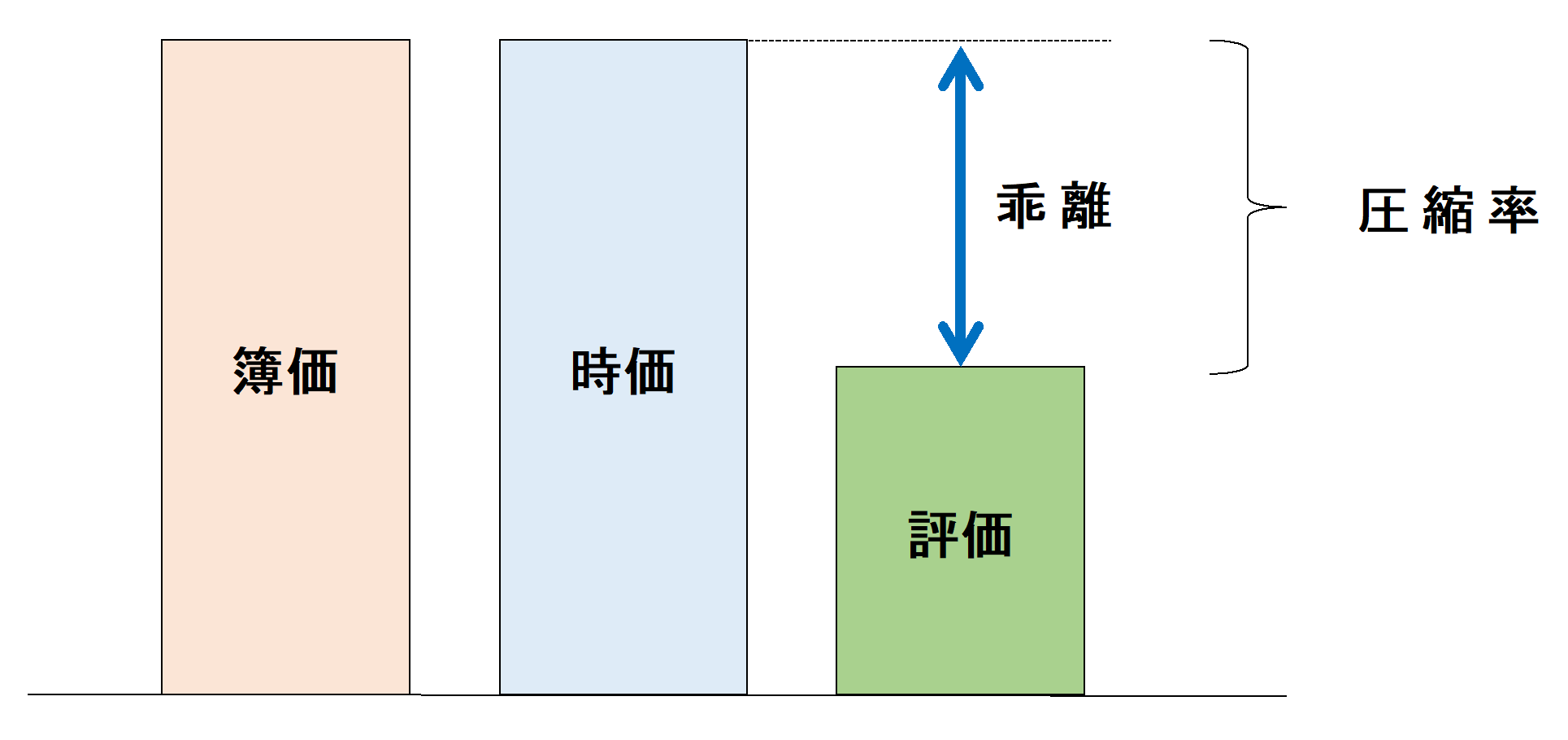

このように、他の資産にはない時価と評価額の差分(乖離)が不動産にはあり、この圧縮率を以って相続税の節税対策を講じることが一般的に知られているところです。

相続税圧縮の罠

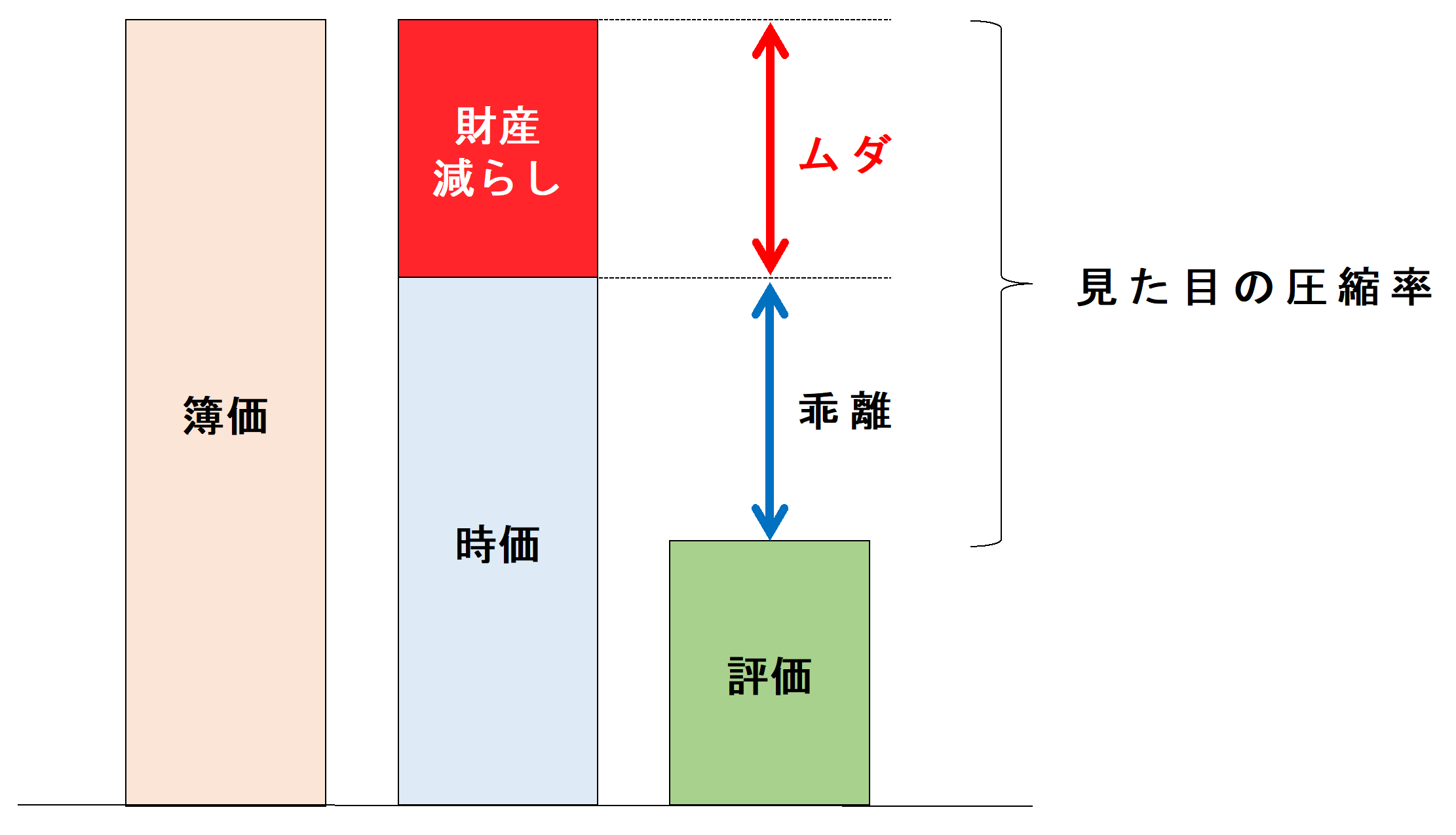

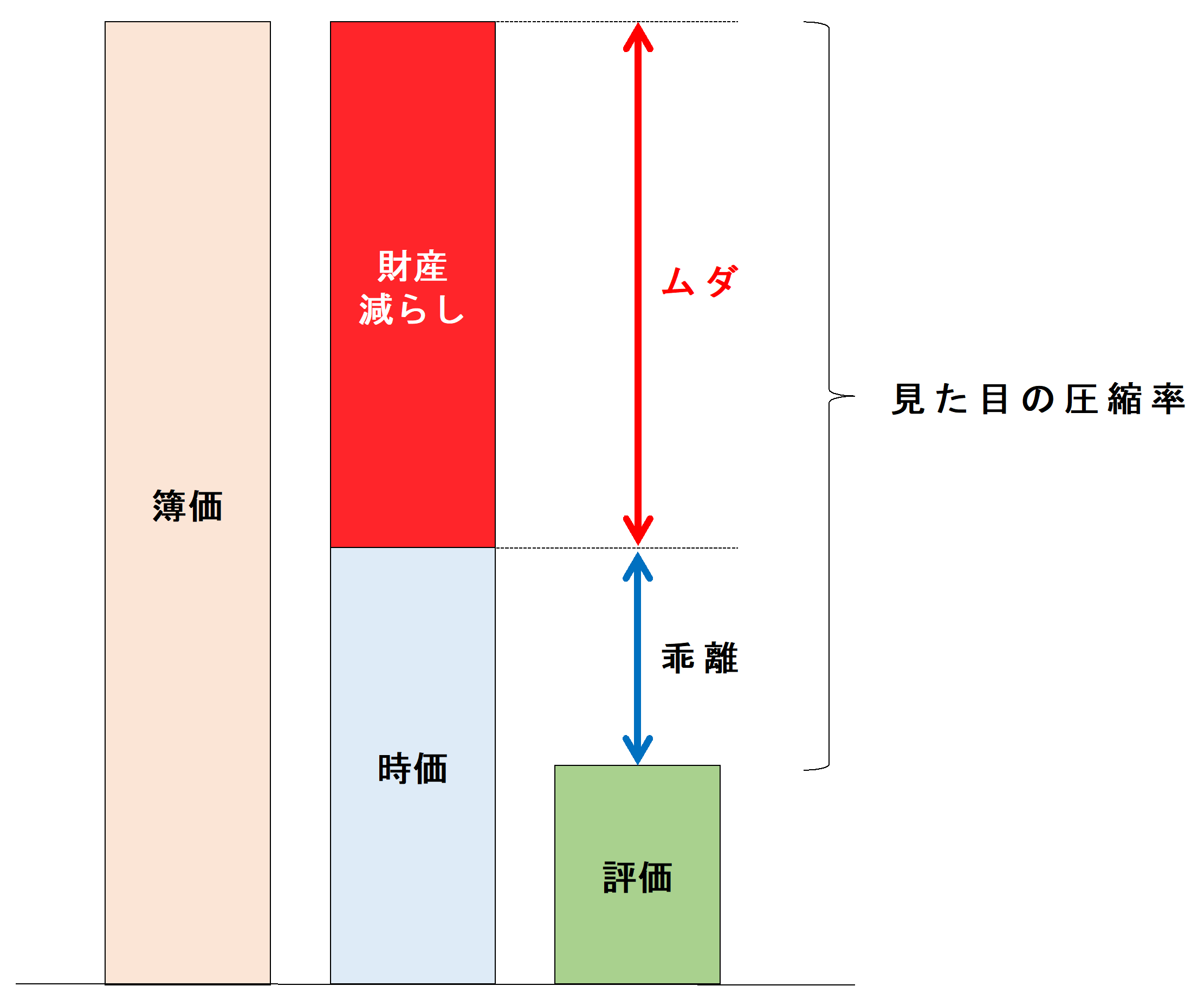

基礎知識で整理した「時価・簿価・評価」が相続税圧縮の罠で鍵となります。

ただし、この圧縮率は高ければ高いほど良い訳ではありません。ここに大きな罠が潜んでいます。 税理士に相談して、相続税の圧縮効果の説明を受けて物件を購入することが多くあると思いますが、評価額は上記のとおり圧倒的なパフォーマンスを出してくれます。圧縮率が高ければ高いほど節税効果が高いように見えます。 ここで、一度冷静に考えてみて下さい。

時価と購入価格(簿価)は一致してますか?

時価と評価の乖離(圧縮率)が高ければ高いほど、相続税の圧縮効果は圧倒的なパフォーマンスを出します。しかし、もし時価よりも高い金額で物件を買ってしまった場合はどうでしょう?圧縮率は上がって相続税は減りますが、資産総額は減ってしまいます。

単に財産を減らしただけにすぎません。

当然、財産が減れば相続税も減ります。あたりまえのことです。ですが、この当たり前の事が相続対策の現場で頻繁に起こってしまいます。それはなぜか?

相続税にしか着目していないからです。

なぜ、そうなるか?税理士が適切な時価を判断できないからです。それは当然です。税理士の仕事は税務代理であり税金の計算ですから、不動産の時価がわかるはずがありません。 ですが、相続の現場になると「相続税が減る」という理由だけで、時価よりも高い金額で物件を買ってしまうのです。

そして、「圧縮率が高い」と喜んでしまうのです。

さらにたちが悪いのは、銀行が貸しやすいという理由でサブリース契約にされてしまうケースが多く発生してしまいます。

簿価 > 時価 > 評価

ムダな部分の借金はただの借金です。財産を減らしてくれますが何も生み出しません。ただの財産減らしです。

こちらが相続対策で購入した不動産の悪い例です。相続税の観点だけで言うと抜群の圧縮率です。

こんな事あるわけないと思っている方も多いと思いますが、よく見かけます。

適切な相続税対策とは

時価と評価の乖離を利用する。という事までは正解ですが、それより大事なことは時価相当で買うということです。

銀行はその物件が高かろうが悪かろうが、適切な担保が取れれば当然貸します。

新規購入の際に、余分に追加担保を取られることはありませんか?追加担保が必要ということは、購入物件自体の担保価値が相応に不足しているからです。

不動産による適切な相続税対策は以下のとおりです。

簿価 ≦ 時価 > 評価

その他不動産による相続対策で注意すること

・評価を下げるだけに目が行って、収益性を考慮していない。

資金を投資するからには、それに見合うリターンを得る必要があります。相続税は減ったが、それ以上に財産が減った、では本末転倒です。

売却までの全期間利回りで検証すべきです。 不動産は古くなればメンテナンスにお金がかかったり、家賃が下落したり、空室が増えたり収益性が変化していきます。

また、地域性によって人口動態により土地そのものの価値が変動する可能性もあります。不動産投資は期間の長い投資となるため長期に渡って検討することが必要です。

全期間利回りについては、下記の記事をご覧ください。

・相続人は不動産経営が嫌いかもしれません。借金を引き継ぎたいと思っていないことが多いです。

不動産投資は、賃貸経営なので投資とはいえ、専門的な知識を必要とする事業です。他人の権利義務に関わるため、面倒だと思う人は相当数いらっしゃいます。

・サブリースは解約できません。売るときに困ります。

空室リスクがこわいなら、そんな物件買わない方がいいです。管理会社が適切に管理すれば空室率10%以内で回せるはずです。管理費5%払ったとしても15%です。サブリースと同じです。

管理会社に空室率10%以内で運営する努力をしてもらいましょう。

・税理士は税務代理と税金の相談業務がメインです。不動産の時価に精通しているとは限りません。

また、不動産の収益性や運営方法などについて精通しているとも限りません。税理士に過度な期待はしないようにしましょう。そもそも本業ではありません。

よくある質問

不動産の圧縮とは?

不動産の圧縮とは、現金や有価証券など評価額が相対的に高い資産を、相続税評価額が低く抑えられる不動産に変えることで、課税対象となる資産の総額を減らす相続対策の手法です。不動産は時価より評価額が低くなるケースが多く、結果として相続税の軽減が期待されます。

相続税の圧縮とは?

相続税の圧縮とは、相続税の課税対象となる財産の評価額を減らし、相続税の負担を軽くする方法です。代表的な手法には、不動産への資産組み替えや、生命保険の活用、生前贈与などがあり、適切に行えば相続時の納税額を抑えることが可能です。

相続税評価額と時価が乖離することの問題点は?

相続税評価額と不動産の実勢価格(時価)が大きく乖離していると、相続後の売却時にトラブルになる可能性があります。

例えば、評価額は低く相続税は抑えられたものの、売却価格が思ったより伸びず、納税資金が確保できないケースや、期待した利益が出ないリスクもあります。過度な圧縮は「節税」ではなく「損失」につながることもあるため注意が必要です。

相続税対策の不動産購入に潜む落とし穴にはまらないように

この記事を通じて、不動産と相続税対策の基本を学んでいただけましたでしょうか。

不動産の「一物四価」という概念は、時価と評価額の差を理解する上で非常に重要です。

これを知ることで、相続税をどのように管理できるか、一歩踏み込んで考えることができるようになります。

また、不動産を活用した相続税の圧縮方法についても触れましたが、メリットだけでなく潜在的なリスクにも注意が必要です。不動産は安定した資産である反面、市場の変動や管理の手間が発生することもあります。

そして、最適な相続税対策とは、不動産は時価相当で購入することです。

最後に、全てを自己判断で進めるのではなく、信頼できる専門家のアドバイスを受けることをお勧めします。

不動産DIYメンバーズでは、相続対策にメルマガの購読や各種専門家に相続・不動産に関わる質問が無料でできます。

相続や不動産投資はあなたの人生に大きな影響を与えるため、じっくりと検討し、賢明に進めていきましょう。