後見制度支援信託について、わかりやすく解説します。

後見制度支援信託とは、後見制度をより機能的にする制度です。

後見制度支援信託を使うことで、さまざまな相続トラブルの回避につながるからです。

後見人になる方にとって、後見制度支援信託は、無視できない存在でしょう。

この記事では、後見制度支援信託の仕組みやメリットを紹介します。

後見人、あるいは後見人になろうとする方は、ぜひとも参考にしてみてください。

後見制度支援信託とは?

後見制度支援信託は、後見制度をより安全なものにする制度です。

後見制度支援信託によって、後見人の私的流用が起こりづらくなるからです。

後見制度支援信託が実行されると、後見人は、日常の支払いに必要な金額のみ管理します。

日常の支払いに必要な金額は、200万円以内です。

支払いが重なり、収支が赤字になると、不足分が信託銀行から交付される仕組みです。

後見人が管理できる本人のお金は200万円を限度とし、残りのお金は、信託銀行等に預けられます。

後見制度支援信託の制度を使うと、本人の財産がより適切に管理・利用される確率が高くなります。

| 要件 | 内容 |

|---|---|

| 利用対象者 | 本人(被後見人) |

| 対象財産 | 金銭のみ |

| 信託期間 | 本人の死亡時まで |

| 運用方法 | 元本保証 |

対象になる人

利用対象者は、被後見人です。

被後見人は、後見人制度によって守られる本人です。

原則として、後見制度の被後見人は、後見制度支援信託の利用対象者になります。

ただし、次の方は後見制度支援信託の利用対象から外れます。

- 被保佐人

- 被補助人

- 任意後見における被後見人

任意後見の被後見人が、制度の利用対象者から外れる点は、注意が必要です。

信託対象になる財産は?信託期間と運用方法は?

信託できる財産は、金銭のみです。

不動産は、後見制度支援信託の信託財産の対象から外れます。

信託された金銭は、元本が保証されます。

信託と聞いて、元本割れリスクを懸念する方がいるかもしれません。

しかし後見制度支援信託では、元本割れの心配は不要です。

運用がうまくいかず元本割れが生じた場合、信託銀行等が不足分を補てんする決まりになっているからです。

また、信託銀行等に預けられた財産は、預金保険制度の対象になります。

預金保険制度は、金融機関の破綻に備えた制度です。

金銭を預けた銀行が破綻しても、元本1,000万円までは保護の対象です。

信託期間は、本人(被後見人)が死亡するまでです。

本人死亡後、信託された財産は、相続人らに相続されます。

後見制度支援信託のメリット

後見制度支援信託のメリットは、次のとおりです。

- 後見人の不正利用防止

- 後見人の負担軽減

- 財産の動きを可視化

後見人による不正行為を回避できる

後見制度支援信託の利用は、後見人の不正行為防止につながります。

後見制度支援信託を利用すると、後見人の扱える金額に上限を設けられるからです。

後見制度支援信託では、後見人の管理できるお金が、日常生活維持に必要な金額に限定されます。

最低限のお金しか扱えないため、後見人に私的流動されるリスクは減るはずです。

また、仮に私的流用されても、損失の拡大は防げます。

後見制度支援信託のもとで、後見人が使えるお金は200万円が限度だからです。

後見制度支援信託には、後見人の私的流用を防ぐメリットがあるといえるでしょう。

私的流用の疑いが減る結果、相続人同士の人間関係が良好に保たれる利点も考えられます。

3,000万円を一人の親族後見人が管理する場合、疑いの目を持つ家族がいてもおかしくないでしょう。

しかし使える限度額が200万円なら、他の相続人にとっても、安心材料です。

後見人の負担が減る

後見制度支援信託の利用は、後見人の職務軽減になります。

財産管理の大部分を第三者に任せることで、管理が楽になるからです。

後見人は、本人の日常生活に必要なぶんだけ金銭管理すればすみます。

なお、信託対象になるには金銭のみです。

後見制度支援信託を用いても、不動産の管理は、後見人の仕事になります。

財産の運用状況が見える

後見制度支援信託で、財産の動きが分かりやすくなります。

後見制度支援信託を利用すると、本人の財産は、一つの口座で管理されるからです。

口座が複数だと、金銭の動きが見えづらいです。

しかし、一つの口座で管理されると、金銭の動きが一冊の通帳にまとめられます。

後見人以外の家族でも、お金の動きをチェックしやすくなるため、情報共有が容易になります。

後見人の不正利用防止にもつながるでしょう。

後見人の不正利用を防ぐために生まれた制度

後見制度支援信託が創設された背景には、後見人親族による財産使い込みがあります。

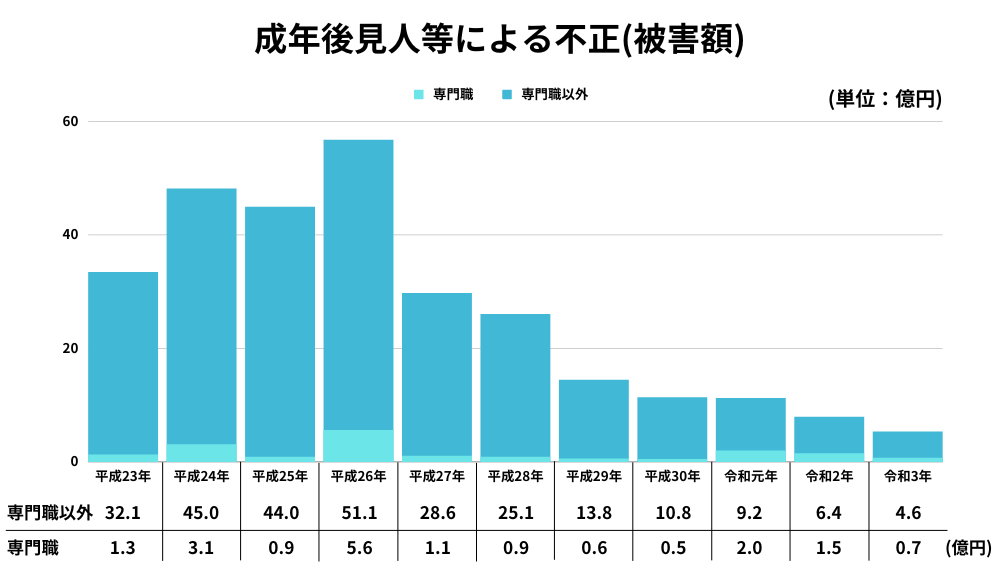

最高裁判所の調査によると、平成23年~平成24年で、900件以上の使い込み被害が報告されています。

2年間での被害総額は80億円を超え、国としても無視できない状況にあったのでしょう。

最高裁判所を中心に制度が整備され、平成24年に後見制度支援信託がスタートしました。

後見制度支援信託との因果関係は不明であるものの、制度開始後、平成26年を境に被害総額は減少しています。

令和2年以降、1年あたりの被害総額は、10億円を下回っています。

後見制度支援信託のデメリット

後見制度支援信託にもデメリットはあります。

制度を利用するにあたっては、デメリットも確認しましょう。

主なデメリットは、次のとおりです。

- 信託報酬・手数料の発生

- 金銭の引き出し手続きが面倒

- 対応可能の金融機関が少ない

信託報酬や手数料を支払う必要がある

後見制度支援信託を利用すると、信託銀行等に支払う報酬・手数料が発生します。

第三者に管理を任せる以上、仕方ありません。

金銭が必要になった時、手続きが面倒

後見制度支援信託を利用する以上、後見人が手元で管理できるお金は、日常に必要な範囲に限られます。

日常以外の特別な支出が必要になった場合、手続きを踏めば、まとまったお金を引き出せます。

しかしお金の引き出し手続きには、時間がかかります。

緊急時においては、不都合が生じる可能性があるでしょう。

対応している金融機関一覧が少ない

後見制度支援信託に対応している金融機関は、今のところ少ないです。

対応可能金融機関が最寄りにない方にとって、後見制度支援信託は使いづらい制度といえます。

後見制度支援信託の仕組みに沿った信託商品を提供している金融機関一覧

(*R4.4.15時点におけるデータです)

利用するまでの流れ

後見制度支援信託を利用する際の流れは、次のとおりです。

なお、専門職は弁護士・司法書士等を指します。

- 家庭裁判所へ後見の申立て

- 家庭裁判所が制度利用の可能性を判断

- (可能性ありの場合)専門職が後見人に選任される

- 状況に鑑み専門職が利用の適否を検討

- (利用すべきと判断した場合)専門職が家庭裁判所へ報告

- 報告書に照らし家庭裁判所が専門職に指示書を発行

- 指示書に沿って専門職・信託銀行等が信託契約締結

- 専門職後見人が辞任し、親族後見人に財産を引継ぐ

専門職の後見人選任から辞任までの期間は、おおむね6か月です。

この6か月間については、専門職後見人に支払う報酬が発生します。

後見制度支援預金との違いは?

後見制度支援信託と似た制度として、後見制度支援預金があります。

後見制度支援預金の目的や機能は、後見制度支援信託と同じです。

ただし次の点で、後見制度支援預金は、後見制度支援信託と異なります。

- 専門職の介在

- 対応する金融機関

後見制度支援信託では、専門職の介在は必須です。

あとで辞任になるとしても、契約締結は、弁護士・司法書士等の専門職が携わります。

一方、後見制度支援預金は、専門職の介在は不要です。

第三者をはさまず、親族後見人のみで制度を利用できます。

また、後見制度支援預金の対応金融機関は、銀行・信用金庫です。

後見制度支援信託は、信託銀行を利用する必要があります。

信託銀行が最寄りにない場合、後見制度支援預金のほうが、使いやすいかもしれません。

信託銀行と異なり、銀行・信用金庫は、多くの方にとって身近です。

後見制度支援信託のよくある質問

- 成年後見制度と家族信託の違いは何ですか?

-

どちらも高齢者の財産を管理・保護できる方法ですが、成年後見制度は認知症になった後でも利用ができ、家族信託は認知症になった後では利用が難しい制度です。

- 家族信託のデメリットは?

-

家族信託のデメリットは大きく3つあります。①認知症になったあとは利用できない。②節税対策にならない。③信託できない財産もある。

- 成年後見人は親族が望ましいですか?

-

デメリットもありますが、身近な親族にすることで本人の考えを反映できたり多くのメリットがあります。また最高裁判所の見解としても「後見人は身近な親族の専任が望ましい」と発表しています。

- 後見制度支援信託のデメリットは?

-

後見制度支援信託のデメリットは大きく3つあります。①信託報酬・手数料の発生 ②金銭の引き出し手続きが面倒 ③対応可能の金融機関が少ない

後見制度支援信託のまとめ

後見制度支援信託について、メリットとデメリットを紹介していきました。

後見制度支援信託は、後見人による不正を防ぐために生まれた制度で平成24年に導入されてから被害額も減少傾向にあり、後見人にとっても注目度が高い制度です。

この制度を利用するのは自由ですが、自分も利用すべきか迷ってしまいますよね。

そんな時は「相続対策ヒアリングシート」を活用してみてはいかがでしょうか?

まずは現状を整理した上で、「相続対策は◯◯の目的があるので、我が家では後見制度支援信託を導入しよう。」と方針を固めることができます。

メールアドレスを入力するだけで無料でダウンロードできますので是非活用ください。