令和5年度の税制改正で、相続時精算課税制度が使いやすくなります。

気になるのは、暦年課税制度との使い分けです。

この記事では、改正後の相続時精算課税制度をわかりやすく解説するとともに、暦年課税とどっちが得かについても触れます。

新しくなった相続時精算課税制度が気になる方は、是非とも参考にしてみてください。

相続時精算課税制度とは?

相続時精算課税制度とは、合計2,500万円までの贈与に対する非課税制度です。

しかし贈与した部分については、のちのち相続財産に加算されて相続税の計算がされます。いずれ相続税として課税されるため、相続時精算課税制度で非課税の恩恵を受けるのは、贈与時のみと指摘されてきました。

相続時精算課税制度は、暦年課税制度と二者択一の関係にあり、改正前においては暦年課税が選ばれるケースが多かったといえます。

しかし令和5年度の税制改正で、相続時精算課税制度に改善が試みられました。

今後、相続時精算課税制度の利用頻度が増すことが予想されます。

制度利用の条件

相続時精算課税制度の利用条件を確認しましょう。

主体条件

相続時精算課税制度の利用者には、贈与者・受贈者ともに条件が設定されています。

| 贈与者 | (贈与があった年の)1月1日の時点で60歳超 |

| 受贈者 | 贈与者の直系卑属(子・孫)(贈与があった年の)1月1日の時点で18歳超 |

客体条件

財産の種類に制限はありません。贈与対象には不動産も含まれます。

その他条件

贈与期間や回数に制限はないです。

2,500万円の枠内であれば、贈与の回数は問われません。

期間経過を理由に非課税枠が消滅することもないです。

計算方法

相続時精算課税制度では、累計2,500万円の非課税枠が与えられます。贈与額の合計が2,500万円に達するまでは、非課税の扱いです。

現行では、累計の贈与額が2,500万円を超過した部分につき、20%の贈与税率がかけられ課税されます。

ただし改正後においては、贈与額から年間110万円分の基礎控除を適用して計算されます。

現行制度の計算方法

(贈与額-残りの非課税枠)× 20%

改正後の計算方法

((贈与額-年間110万円の基礎控除)- 残りの非課税枠)× 20%

相続時精算課税制度のメリット

相続時精算課税制度のメリットを確認しましょう。

2,500万円まで贈与税が非課税に!まとまった金額を贈与できる

相続時精算課税制度のメリットは、非課税枠の大きさです。

一度に非課税枠が2,500円与えられるため、大金をまとめて贈与したい場合に助かります。

たとえば事業資金の贈与です。

事業資金として、親が子供に2,000万円の贈与をするとしましょう。

2,000万円の贈与となると多額の贈与税がかかるため、贈与税の支払いが事業の足かせになる可能性があります。

暦年贈与制度で非課税の適用を受けるのは、年間110万円のみです。

暦年課税制度は、長期を見据えた節税には向いていますが、短期の節税には不向きです。

一度に2,500万円の非課税枠が与えられる相続時精算課税制度は、まとまったお金を贈与する際に効果を発揮します。

事業資金の提供や不動産購入の援助など、多額の資金援助をする方にとって、相続時精算課税制度はメリットが高いといえるでしょう。

贈与者ごとに制度を活用するか受贈者が選べる

贈与者ごとに利用を選択できる点で、相続時精算課税制度は使い勝手がよいです。

祖父は相続時精算課税制度、祖母は暦年課税制度といった具合に、贈与者ごとに制度利用の有無を決定できます。

令和5年度の税制改正

令和5年度の税制改正で、相続時精算課税制度の内容が変更されました。

主な変更点は、次のとおりです。

- 年間110万円の基礎控除の創設

- 災害時における贈与評価額の再評価

とくに注目されるのは、年間110万円の基礎控除です。

基礎控除の創設により、以前から指摘されていた相続時精算課税制度の弱点が補強されました。

暦年贈与制度は経済活性化を狙って、持ち戻し期間が改悪に!?

相続時精算課税制度の変更点を説明する前に、同じ令和5年度の税制改正で変更となった暦年贈与制度について触れたいと思います。

暦年贈与制度とは、贈与税の計算方法の一つで、1年間(1月1日から12月31日まで)に受け取った贈与の合計額に基づいて、贈与税が計算される制度を指します。

この制度は、大きな資産を一度に贈るのではなく、毎年一定の額を贈ることで、贈与税の負担を軽減することを目的としています。

「毎年一定の額」というのが、年間110万円になります。

しかし、亡くなる直前に贈与をすると、贈与税や相続税の負担から逃れているという見方から、相続開始前3年以内に贈与された財産は相続税の対象となります。

令和5年度の税制改正によって、この持ち戻しの対象となる暦年贈与が、これまでの相続開始前3年以内から7年前に拡大されます。

今回の税制改正によって、暦年贈与制度は使いづらく。相続時精算課税制度は使いやすくなりました。

相続時課税制度を選択しやすくさせ、早期に現役世代へ富の移転を行うことで経済活性化の狙いがあるのではないでしょうか。

税制改正① 年110万円の基礎控除が得られる

税制改正で、2,500万円の非課税枠に加え、さらに年間110万円の基礎控除が加えられました。

新たに加わった基礎控除の特徴は、次のとおりです。

- 2,500万円の非課税と並行して年間110万円の基礎控除が使える。

- 年間110万円の贈与部分に関しては、

- 贈与税が非課税

- 贈与税の申告不要

- 相続税がかからない

贈与税がかからなくなる

年間110万円までの贈与は、基礎控除の適用を受け非課税の扱いです。

基礎控除は2,500万円の非課税部分とは別枠のため、年間110万円以内におさまる限り、2,500万円の非課税部分に影響を与えません。2,500万円の非課税枠がまるまる残る結果になります。

改正前までは、相続時精算課税制度を選ぶ代償として、暦年課税制度(年間110万円までの贈与は非課税になる制度)の利点を失う不都合さがありました。

しかし、110万円基礎控除の付与により、相続時精算課税制度がより使いやすくなります。

贈与税が申告不要に

基礎控除の範囲内(年間110万円以内)におさまる限り、贈与税の申告は不要です。

以前の相続時精算課税制度は、1円の贈与でも申告が必要だったため、使いづらい側面がありました。

改正で、手続きの煩雑さが解消されたといえます。

ただし年間110万円を超える贈与は、改正前と同じく申告が必要です。

相続税もかからなくなる

暦年贈与制度の場合、相続開始前7年以内に贈与された財産は、贈与がなかったものとして相続財産に含まれます。

これは持ち出しと呼ばれ、生前贈与を行なっても相続税の節税にはなりません。

一方、相続時精算課税制度の場合は基礎控除の範囲内(年間110万円以内)におさまる贈与は、相続税(持ち出し)の対象外です。

改正前の制度では、贈与部分をすべて相続財産に加算したのち、相続税の計算がされました。

しかし改正後では、年間110万円の贈与部分は、相続財産に加算されなくなります。

年間110万円を超える贈与部分のみが、相続時の相続財産に加算され、相続税の対象になります。

税制改正② 贈与財産が災害被害を受けた際評価額は再評価される

税制改正では、贈与の評価額算定に変更点がありました。

相続時精算課税制度は、「贈与時」の評価額を、相続税の課税対象とします。

しかし、改正後は災害時の例外が設けられ、「災害被害を受けた場合は、再評価」となります。

相続時精算課税制度の改正前後の比較

改正前と改正後の相続時精算課税制度を、比較してみました。

| 改正前 | 改正後 | |

|---|---|---|

| 贈与税申告手続 | 贈与のたびに必要 | 基礎控除を超える贈与があった場合のみ |

| 相続財産への加算 | 贈与額のすべて | 基礎控除分を除いた贈与額 |

| 計算方法 | (贈与額-残りの非課税枠)× 20% | ((贈与額-年間110万円の基礎控除)- 残りの非課税枠)× 20% |

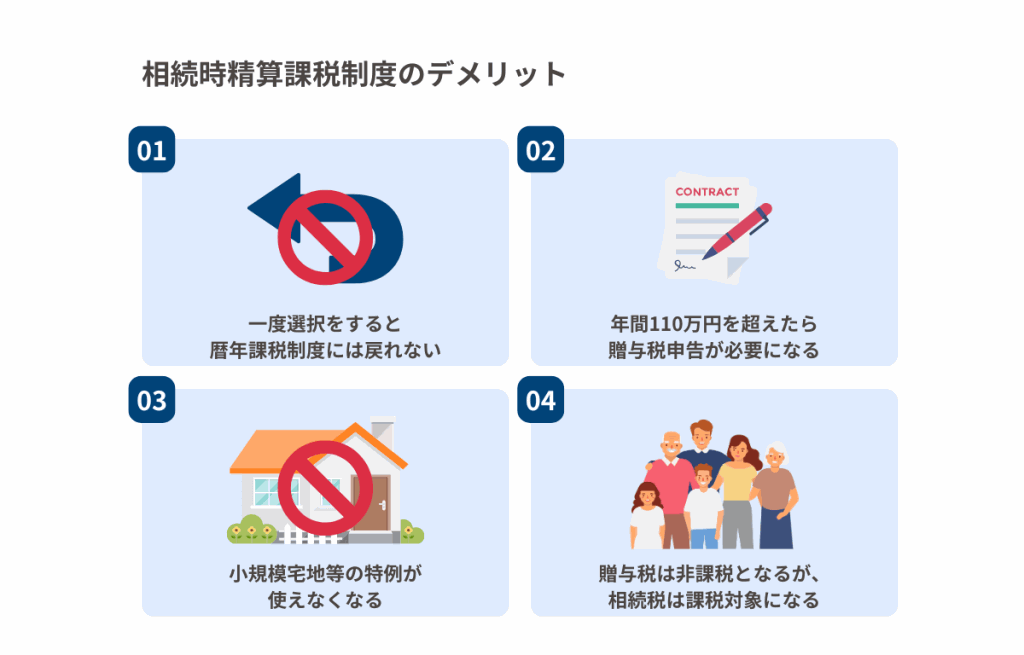

相続時精算課税制度のデメリット

相続時精算課税制度のデメリットを確認しましょう。

一度選択をすると暦年課税制度には戻れない

相続時精算課税制度と暦年課税制度は、二者択一の関係にあります。

いったん相続時精算課税制度を選んだ以上、暦年課税制度の利用はできなくなります。

改正前も改正後も、この点は変わりません。

年間110万円を超えたら贈与税申告が必要になる

基礎控除部分の年間110万円を超えた贈与は、贈与税の申告対象です。

年間110万円の贈与をする方は、申告を怠らないようにしましょう。

小規模宅地等の特例が使えなくなる

相続時精算課税制度の選択で、小規模宅地等の特例が使えなくなります。

小規模宅地等の特例は、土地の相続税評価額が最大80%減になる制度です。

小規模宅地等の特例が持つ減税効果は大きく、適用の機会を失う結果、トータルで見た場合の納税額が増える可能性があります。

土地の贈与を検討する方は、相続時精算課税制度の導入に対して、慎重な姿勢を保ちましょう。

小規模宅地等の特例についての記事はこちら

【注意】贈与税は非課税となるが、相続税は課税対象になる

相続時精算課税制度で非課税になるのは、贈与税です。贈与税がかからなかった部分に関しては、相続財産に上乗せされ、相続税として課税されます。

非課税制度というよりは、納税の先送りを認めた制度に近いです。

ただし税制改正で、基礎控除枠が加えられました。

110万円の基礎控除部分に限っては、暦年課税制度と同じく、純粋な非課税制度と考えてよいでしょう。

暦年課税とどっちが得なの?

改正後の相続時精算課税制度と暦年課税制度の選択で、どちらが得するかはケースバイケースです。贈与額や贈与期間によって異なります。

110万円以内の贈与を繰り返す場合は、相続時精算課税制度が有利といえます。相続時精算課税制度には、生前贈与加算の制度がないからです。

暦年課税制度は、暦年課税制度の制限を受けるため、すべての贈与分を相続財産から差し引くことができません。

基礎控除内の贈与を繰り返す限り、相続税の支払いに着目した場合、相続時精算課税制度がよりお得といえます。

一方で、基礎控除を超える贈与を前提にすると、比較はより複雑です。

おおむね、短い贈与期間では相続時精算課税制度がお得、長期の贈与期間では暦年課税制度がお得になりやすいです。

相続時精算課税制度と暦年課税制度の比較選択は、専門知識や複雑な計算が必要になるため、詳細が気になる方は専門家に相談しましょう。

相続時精算課税制度の手続き方法

相続時精算課税制度の手続き方法を確認しましょう。

相続時精算課税制度の期限

相続時精算課税制度には、申請期限があります。

(相続時精算課税制度を適用させたい)初回贈与があった年の翌年以降に申請します。期限は、初回贈与があった年の翌年2月1日〜3月15日までです。

なお相続時精算課税制度は、受贈者が申請します。

相続時精算課税制度の必要な書類

相続時精算課税制度の必要書類は、次のとおりです。

- 贈与税の申告書

- 相続時精算課税選択届出書

- 受贈者及び贈与者の戸籍謄本(or 戸籍抄本)

よくある質問

暦年課税と相続時精算課税 どちらが得?

ケースによりますが、一般的に少額の贈与を繰り返すなら暦年課税、有利にまとめて贈与したいなら相続時精算課税が得になります。暦年課税は年間110万円まで非課税で、相続時精算課税は2,500万円まで贈与税がかかりませんが、将来相続時に合算されます。将来の相続税負担や財産の評価額を踏まえて判断が必要です。

相続時精算課税制度 110万円 いつから?

相続時精算課税制度でも2024年1月1日から、年間110万円までの贈与が非課税扱いとなりました。従来はすべて申告対象でしたが、改正により、贈与を受けた年ごとに110万円までは申告不要で、税負担が軽減されます。

相続時精算課税制度で2500万円超えたらどうなる?

贈与総額が2,500万円を超えた分については、一律20%の贈与税が課されます。ただし、贈与時に税金を支払った財産も、最終的には相続時にまとめて再計算(精算)されるため、二重課税にはなりません。

相続時精算課税制度の適用要件は?

相続時精算課税制度を利用するには、贈与者が60歳以上の父母または祖父母、受贈者が18歳以上の子や孫であることが基本条件です。また、税務署への「相続時精算課税選択届出書」の提出も必要です。

相続時精算課税制度の税金はいつ払うのですか?

相続時精算課税制度の贈与税は、贈与を受けた翌年の3月15日までに確定申告して納付します。相続税については、贈与財産を含めた遺産総額を基に、相続が発生したときに再計算して支払います。

相続時精算課税制度のまとめ

相続時精算課税制度は、利用条件や計算方法を理解し、メリットやデメリットを把握することが重要です。さらに税制改正により、年110万円の基礎控除が得られるようになり、贈与税が非課税となったことや、災害被害があった場合の評価額の再評価が可能になったことなど、新たな利点が増えました。

しかし、一度選んだら暦年課税制度に戻れないという決定性や、贈与税は非課税となるものの、相続税が課税対象になる点は注意が必要です。暦年課税との比較や、手続き方法などもしっかり把握しておきましょう。

本制度は、相続や贈与、税に関する知識が求められますが、これを機に学ぶことで財産評価や税金の節約、場合によっては不動産投資にも役立つかもしれません。相続時精算課税制度は、今後ますます重要性が増すでしょう。相続対策を考えるにあたり、本制度を活用するのも一つの選択肢となります。

「相続対策はやることが多くて、抜け漏れがないか不安」という方は、無料のチェックシートを配布していますので各自のライフプランに合わせて活用してみてください。