なぜ相続対策が必要?

100件に1件は裁判?

家庭裁判所で受付される遺産分割に関する事件は、近年、年間15,000件程度もあるそうです。

30年前からすると約2倍ほどの件数となっています。

年間の死亡者数は137万人(令和2年)ほどですが、実にその1%の相続は裁判所の事件となっていることになります。

裁判沙汰までならなくとも相続で揉める事案はもっと大きな数になっていることは容易に予測できます。

なぜ揉めるのか?

戦前は家督相続といって長男が全ての財産を引き継ぐという制度でしたが、昭和23年の民法改正により現代の法定相続となりました。

法定相続では、遺言がある場合を除き、各相続人が民法で定められた法定相続分の権利をもつようになりましたが、 自宅や自社株など換価できない財産が多くを占める場合は、法定相続分のとおりに分けられないケースもあるため、不平等な分割となる事がさけられないこともあります。

また、「ウチはそんなに財産がないから大丈夫」「ウチは揉めない」と思って、どのように相続するかを家族で話し合っていないケースが殆どです。

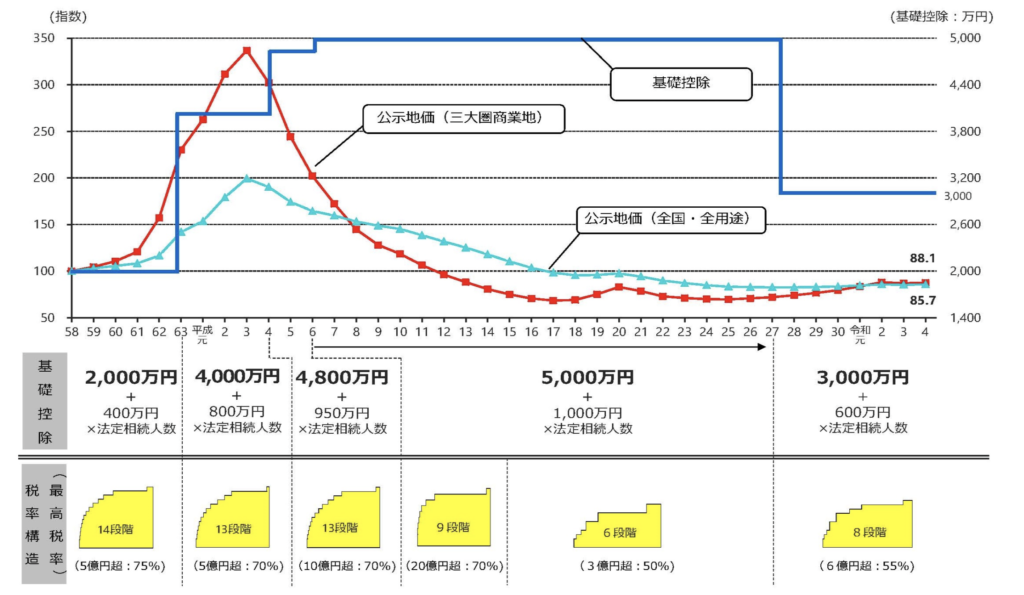

相続税増税時代へ

国の財源が厳しいと言われて久しいですが、国策として相続税と個人所得税は増税の方向にシフトしています。

一方、法人税は減税の方向です。

国は土地などを活用してたくさん税金を払ってくれる人に運用してもらえるような税制を敷いています。

個人資産は、資産をうまく活用し収益化できないと、相続税で国から徴収され再分配されてしまいます。

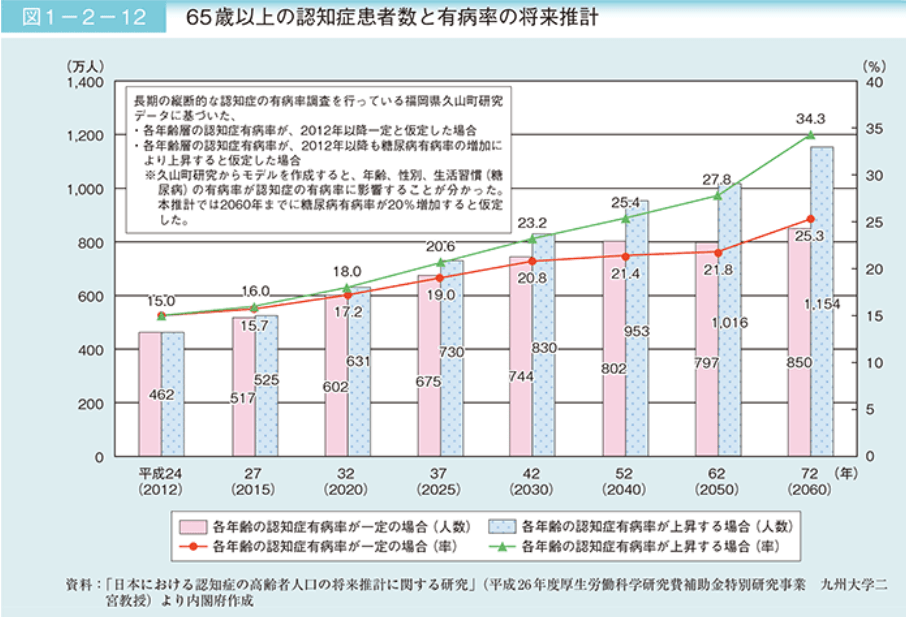

65歳以上の5人に1人が認知症に!?

高齢者の半数近くが何らかの自覚症状を訴えており、日常生活に影響がある人は約4分の1と言われています。

2025年には65歳以上の認知症患者数が約700万人、5人に1人になると見込まれています。

相続対策の目的は何ですか? 〜あなたの理想の未来は?〜

相続対策と言えば、アパート建築?遺言?生前贈与・・・・・・

それは手段です。

目的のない手段は意味がありません。

まずは、「何のために相続対策をするのか」を考えましょう。

相続対策によって、あなたが守りたいものは何ですか?どうなって欲しいですか?

現状はどうですか?ご家族はどう考えてるか知ってますか?

相続税はどれくらいかかりそうですか?

目的(ご希望)を叶えるために必要な数値は把握してますか?

現状と目標のギャップはどれくらいありますか?

いつまでにギャップを埋める必要がありますか?

ギャップを埋めるための手段は?

さぁ、始めましょう!

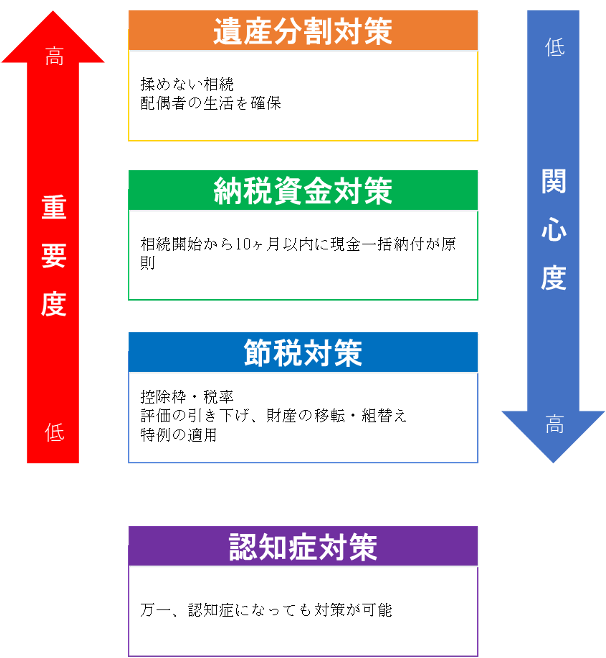

相続対策の分類 〜相続税を減らすことだけが相続対策ではない〜

相続対策を大きく分けると【遺産分割対策】【納税資金対策】【節税対策】の3つに分類されます。

また、万一、認知症になってしまうと目的どおりの相続対策ができなくなってしまう可能性がありますので、 相続対策と合わせて認知症対策も相続対策の一環として押さえておきましょう。

相続対策では、相続税を減らすことに目が行きがちですが、相続対策の目的を今一度見直してみましょう。

相続対策の手段 〜相続対策6+認知症対策〜

相続対策の手段は主に6つあります。

基本的な対策として【遺言】【養子縁組】【生前贈与】【生命保険】の4つ、

財産が多い方・自営業の方等より対策が必要な場合は、プラス【資産組替・土地活用】【法人活用】の2つが代表的な方法です。

そして、相続対策の6種と合わせて認知症対策も忘れずに。

認知症対策には、家族信託のほかに任意後見もありますが、後見開始後の財産対策はほぼできなくなりますので、

対策する財産をきちんと把握したうえで家族信託で受託者を選定しておくことをお勧めします。

任意後見は、財産管理以外の身上監護を目的として契約しておくと良いでしょう。

| Ⅰ.遺産分割 対策 |

Ⅱ.納税資金 対策 |

Ⅲ.節税対策 | Ⅳ.資産防衛 | Ⅴ.認知症対策 | ||

| 基本 | ①遺言 | ◎ | ||||

| ②生命保険 | ◎ | ◎ | ○ | |||

| ③生前贈与 | ◎ | △ | ||||

| ④養子縁組 | ○ | ◎ | ||||

| 上級 |

⑤資産組替 |

△ | ◎ | ◎ | ◎ | |

| ⑥法人活用 | ○ | ◎ | ◎ | |||

| 認知症 | ⑦家族信託 | ◎ | ◎ | |||

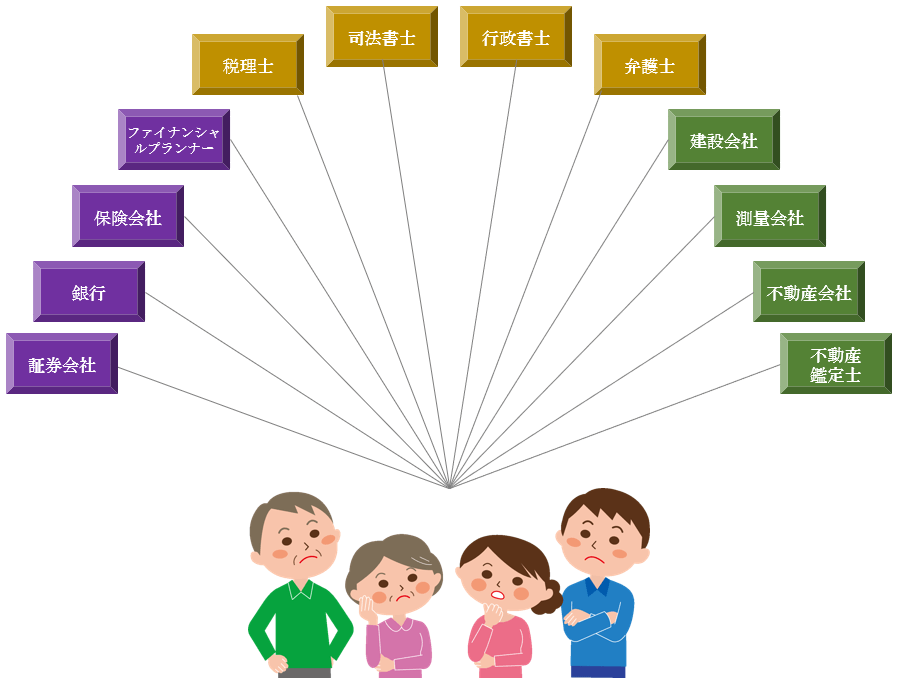

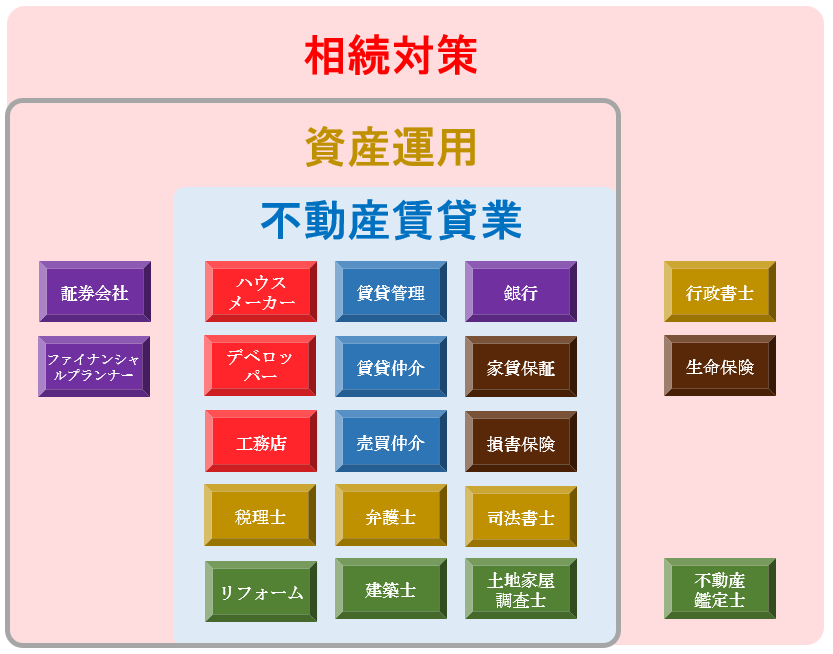

相続対策の専門家 〜ワンストップサービスは存在しない?〜

相続対策に関わる専門家は多岐に渡ります。法務、税務、保険、建築、賃貸管理・・・・・

「ワンストップサービス」という言葉が一時期流行りましたが、そんなものは存在しないと思った方がいいでしょう。

仮にあったとして、どこからどこまでの範囲を指しているのでしょうか?

実際には全て縦割りで、それぞれのポジショントークがあります。

あなたは、全ての専門家のいう事を取捨選択できますか?

相続財産が高額になると、不動産賃貸業は必須の対策手法になります。

それとともに関係する専門家の数も更に増えます。

専門家に任せるべきところは任せ、総合的な判断や方針決定は自分の役割です。

誰のための対策ですか?銀行ですか?ハウスメーカーですか?

いえ、自分のためのはずです。

自分の目的・目標のためであり、決して、銀行やハウスメーカーの売上目標のためにやるものではありません。

自分の基準を持って、専門家とはうまく付き合いましょう。

相続手続きの専門家

| 弁護士 | 税理士 | 司法書士 | 行政書士 | 信託銀行 | 不動産 鑑定士 | 不動産会社 | 土地家屋 調査士 | |

|---|---|---|---|---|---|---|---|---|

| 相続人調査 | 〇 | 〇 | 〇 | 〇 | ||||

| 相続人確定 | 〇 | 〇 | 〇 | 〇 | ||||

| 財産調査 (金融) | 〇 | 〇 | 〇 | 〇 | 〇 | |||

| 財産調査 (不動産) | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | |

| 財産調査 (不動産※時価) | 〇 | 〇 | ||||||

| 財産評価 (不動産) | 〇 | 〇 | ||||||

| 遺言執行 | 〇 | 〇 | 〇 | 〇 | 〇 | |||

| 遺言書検認 | 〇 | 〇 | ||||||

| 遺産分割 協議 | 〇 | 〇 | 〇 | 〇 | ||||

| 相続税申告 | 〇 | |||||||

| 準確定申告 | 〇 | |||||||

| 各種名義 変更 | 〇 | 〇 | 〇 | 〇 | 〇 | |||

| 不動産登記 | 〇 | |||||||

| 不動産 処分・換価 | 〇 | |||||||

| 測量・分筆 | 〇 | |||||||

| 相続放棄 | 〇 | 〇 | ||||||

| 限定承認の 申述 | 〇 | 〇 | ||||||

| 遺留分額 請求 | 〇 | 〇 | 〇 | |||||

| 遺産分割 調停・審判 | 〇 | |||||||

| その他訴訟 | 〇 |

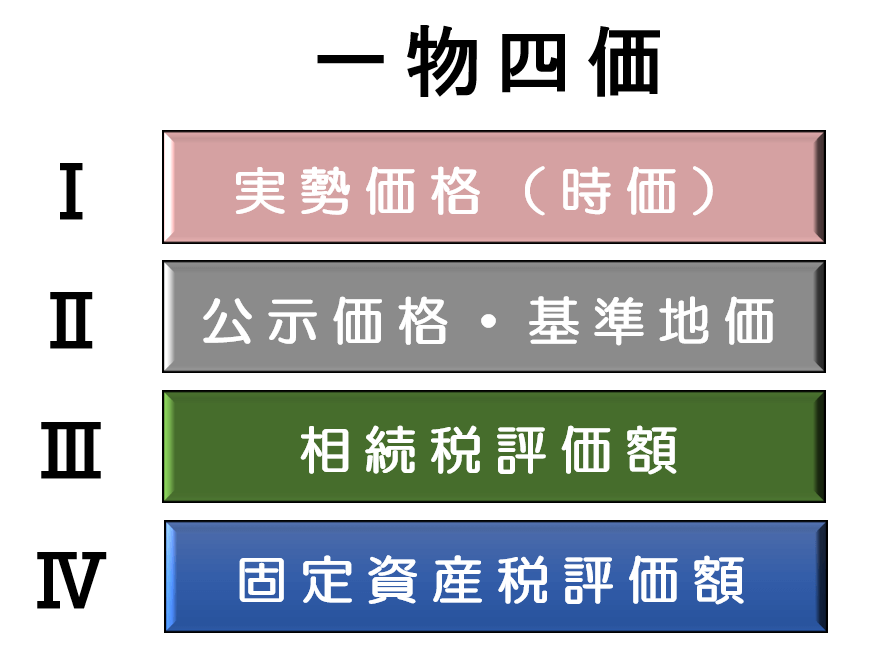

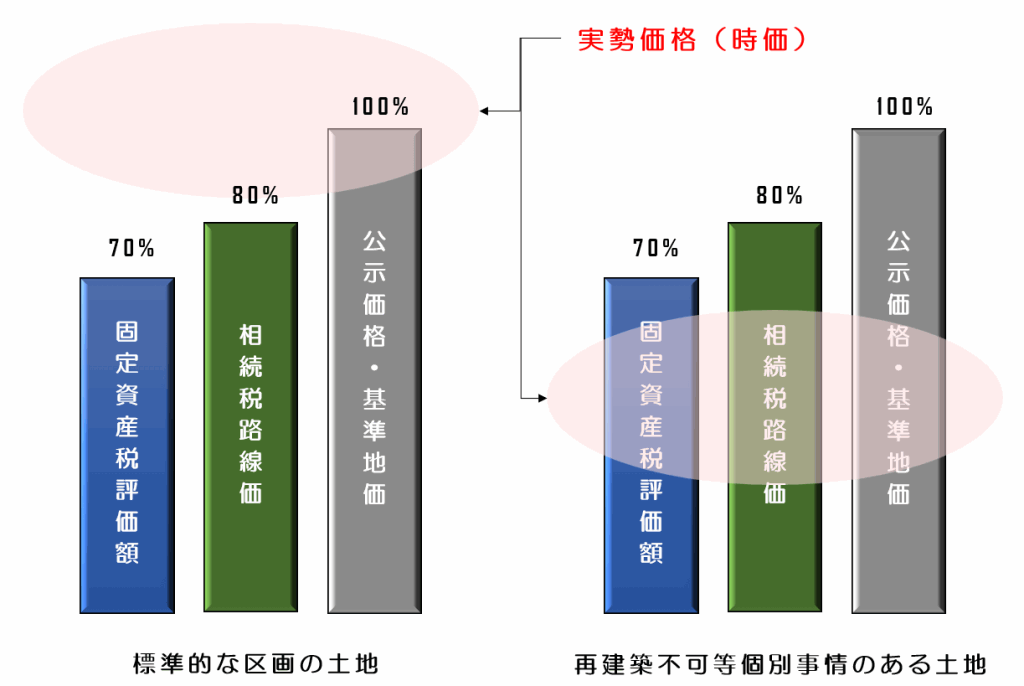

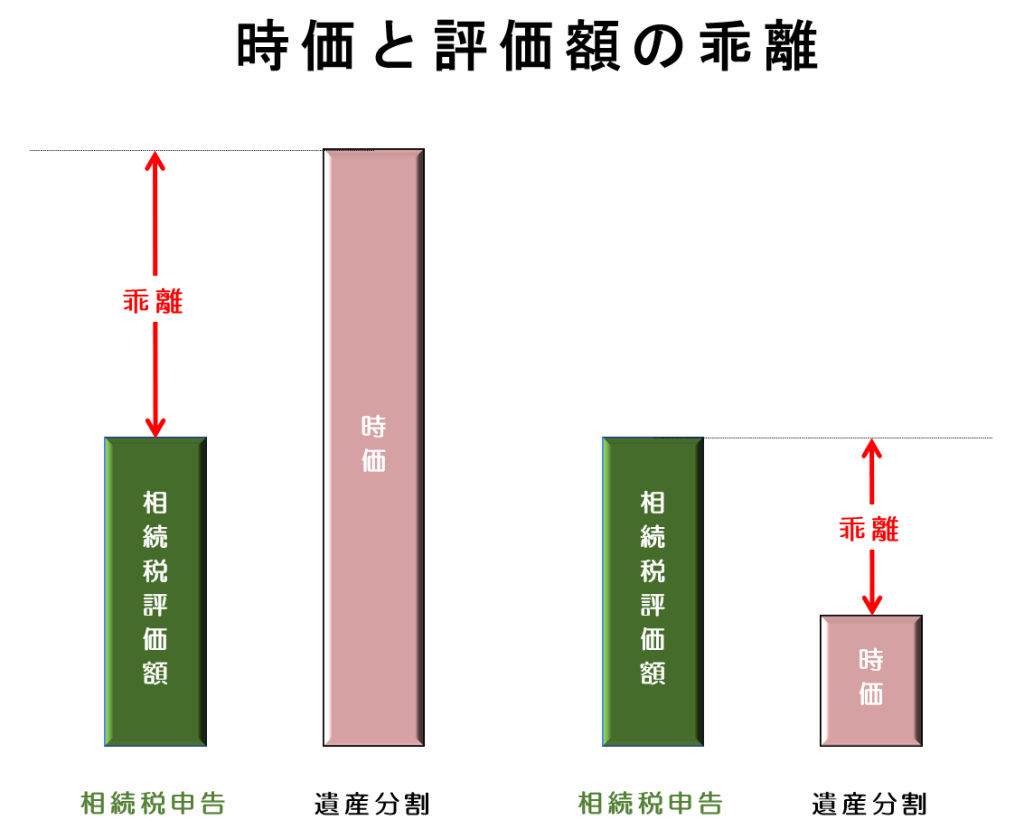

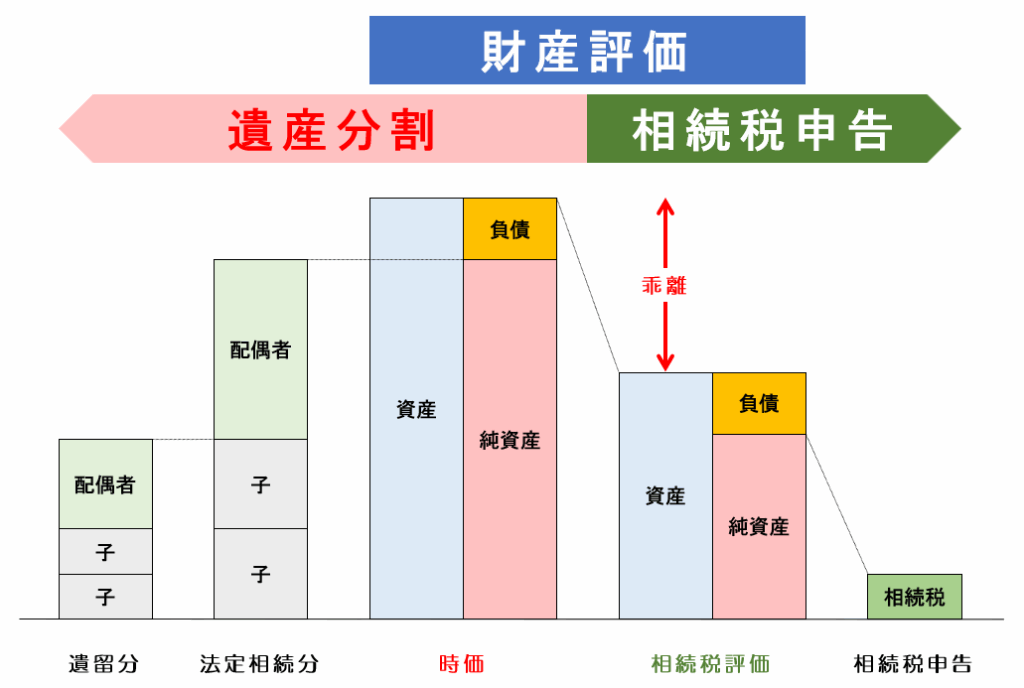

時価と評価の乖離 〜不動産は時価と評価額が違う?〜

相続税は課税遺産総額に対して課されますが、その財産の評価は財産評価基本通達によって評価することとされています。

基本的には、相続開始時点での時価で評価することとされていますが、時価の定義が世間一般の認識と大きくズレるのが不動産です。

一般的に不動産の価格は、ひとつの物件に4つの価格がつけられるので、「一物四価」と呼ばれています。

例えば、現金100万円の評価額は100万円。これは当然です。

では、不動産の評価額は?

都心の賃貸マンションなどであれば、評価額が時価の半分以下ということもしばしばあります。

時価2億円の不動産の評価額が1億円ということです。

逆に時価が評価額を下回る不動産もあります。

不動産が相続財産となる場合には、この時価と評価の乖離に注意する必要があります。

相続の実務において、遺産分割は「時価」で金額を算定し、相続税申告は「評価」額を使います。

同じ不動産の価格でもそれをつかう場面によってその額は変わります。

不動産の時価と評価額の双方を把握してますか?

不動産の時価は、実際に売却することを想定した時価査定、または、不動産鑑定士による鑑定評価を用います。

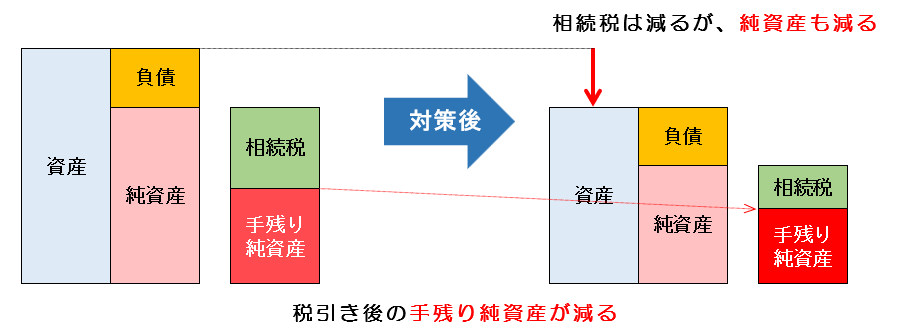

正しい節税対策

相続税を減らす方法だけに目が行ってしまうと、 資産が目減りしてしまうことを見過ごしてしまい、本末転倒な結果を招いている事例をしばしば見かけます。

相続税が減って、資産が減るのは本当の対策ではありません。

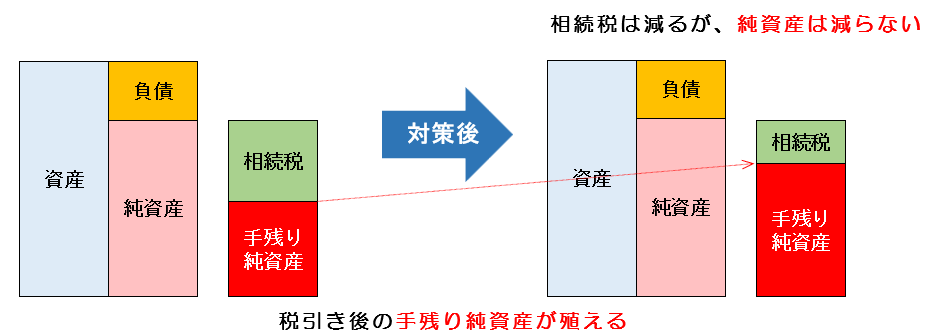

相続税納税後の時価ベースの純資産を殖やすことが、真の節税対策と言えます。

そのためには、手残りのキャッシュを殖やす必要があります。

間違った節税対策

相続税 ⇒ 減 手残り資産 ⇒ 減

正しい節税対策

相続税 ⇒ 減 手残り資産 ⇒ 増

法人を活用した所得の分散や、資産の組替え・土地活用による高収益化・評価額の引き下げを総合的に実施することにより資産を防衛しながら、かしこく純資産を殖やしましょう。

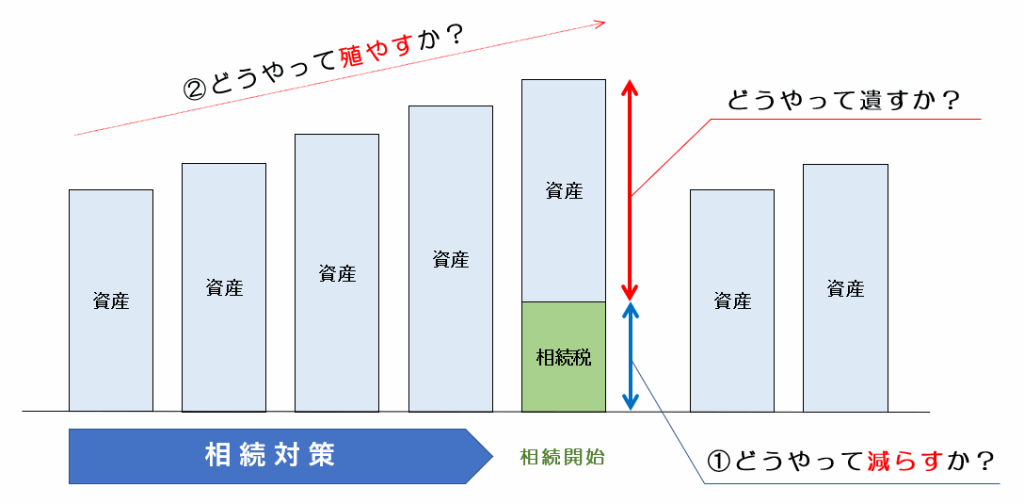

財産診断 〜対策が目的になってませんか?〜

対策は問題解決の手段です。

現状のどこに問題があるのか、また、現状と目標のギャップはどれくらいあるのか、 を知っておかないとどれくらいの対策をやればよいのか分かりません。

対策ありきではなく、まずは、現状分析として財産診断を行うことが必要です。

診断の項目

- 課税財産の総額(評価額)

- 相続税の総額

- 流動資産の額

- 課税財産の総額(時価)

- 法定相続分

- 遺留分の総額

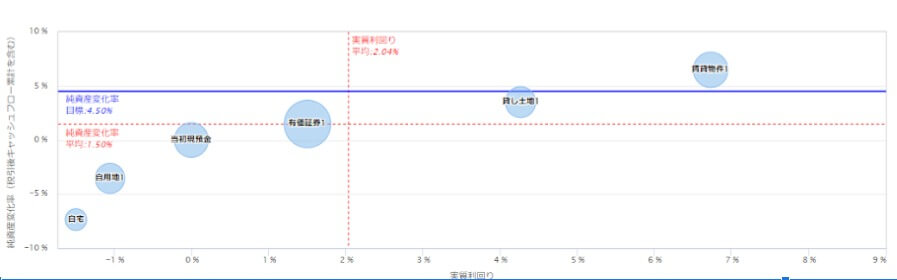

- 収益性

財産診断

現状の財産を数値化して問題がないか検証してみましょう。

不動産は「時価」と「評価額」をダブルチェック!

財産診断サービス

相続はいつ発生するか分からない。瞬間を切り取った試算では不十分⁉

不動産は時価と評価額の双方を確認します。

今日、相続が開始したと仮定した場合の相続税額と現在の流動資産の額を比較します。

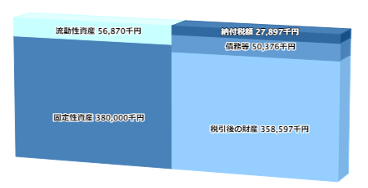

財産バランス(時価)

配偶者の実際の取得割合を法定相続分(1/2)とした場合、

税額軽減(27,897千円)により納付税額が27,897千円となります。

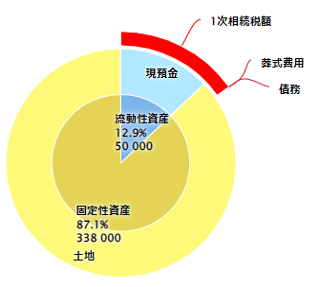

遺産総額構成(時価)

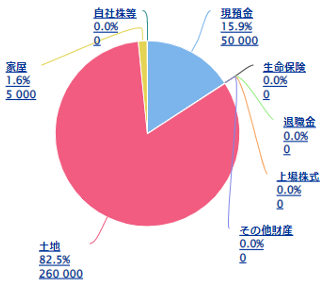

遺産総額構成(評価額)

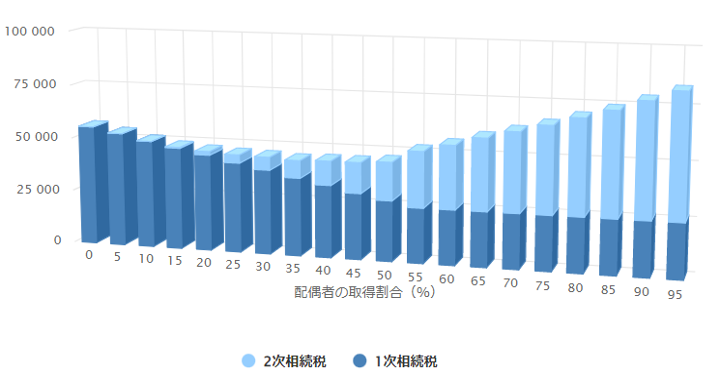

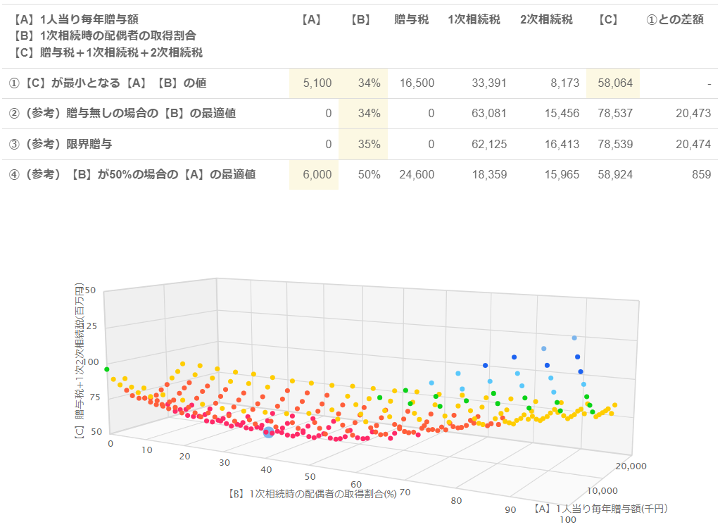

1次相続における配偶者の取得割合の最適値を確認します。

実際は相続がいつ発生するのか予測出来ませんので、 どのくらいの額までを生前贈与出来るのかという大まかな目安を計る為に行うシミュレーションです。

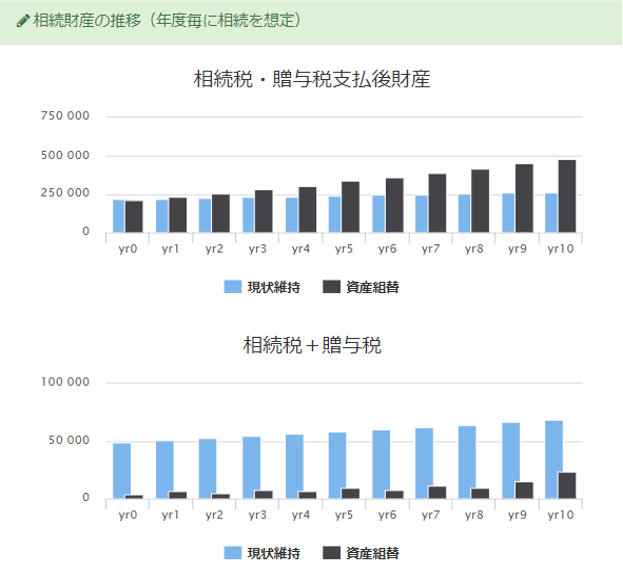

相続はいつ発生するかわかりません。10年後までの資産状況等の動きを検証します。

資産推移

10年間の資産評価マトリックス

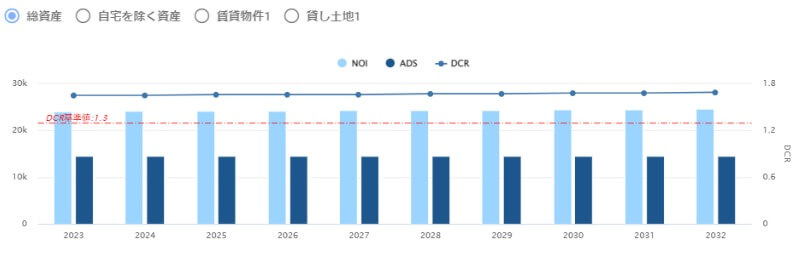

営業純収入(NOI)・返済倍率(DCR)

DCR=営業純収入(NOI) / 元利支払(ADS)

税引き前・後キャッシュフロー(BTCF・ATCF)

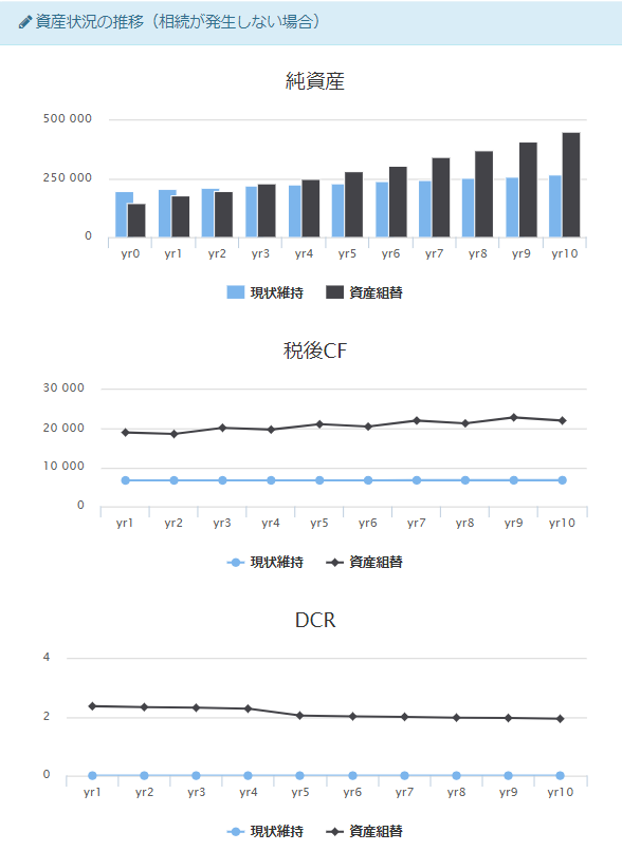

対策シミュレーション

時価ベースの純資産を殖やす!

10年後の結果が数値で見れたらどうですか?

10年間の純資産、税引後キャッシュフローなどの推移が見れます。

各年の実数が予測できます。

対策のプラン毎に比較検討できます。

対策の項目

- 養子縁組

- 保険

- 資産組替

- 収益不動産購入 など..

相続シミュレーション簡易版

相続診断体験会 無料

不動産DIYの相続診断サービスの体験会を実施しています。

所要時間は約1時間程度です。

簡単なヒアリングでお客様の現状を分析します。

実際の相続診断サービスと同じ専用のシステムを用いて実施しますので 体験版だけでも大まかな方針は掴んでいただけます。

※税務相談ではございませんので、個別の税額についてはお答えできません。